Nag-record ang mga major crypto ETF (Bitcoin at Ethereum) ng combined outflows na $672 milyon noong Thursday, October 30. Nawalan ang IBIT ETF ng BlackRock ng $291 milyon at $118 milyon ang nabawas sa ETHA.

Samantala, yumanig sa institutional markets ang $500 milyon na telecom-financing fraud na konektado sa private-credit arm ng BlackRock at nagbukas ng panibagong tanong sa risk management at due diligence.

Nagre-redeem ang malalaking institusyon sa mga ETF, risk-off ang market

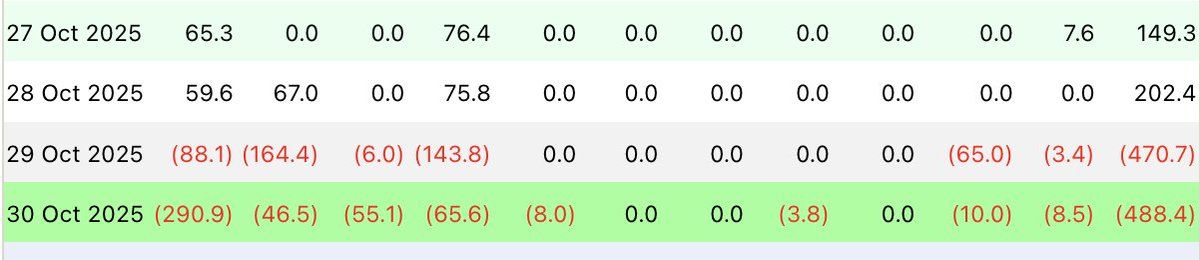

Hinugot ng institutional clients ng mga major asset manager ang $490 milyon mula sa Bitcoin ETFs noong October 30, ayon sa data mula sa Farside Investors.

Pinangunahan ng IBIT ng BlackRock ang paglabas ng pondo na may $290.9 milyon na redemptions. Nagtala rin ng mabibigat na outflows ang Fidelity, Bitwise, ARK, Invesco, VanEck, at Grayscale. Nakakita ang mga Ethereum ETF ng $184 milyon na losses, kung saan ang ETHA ng BlackRock ang may $118 milyon.

Ipinapakita ng laki ng withdrawals na mas umiwas sa risk ang market habang lumalaki ang macroeconomic uncertainty. Nakikita ng mga analyst ang outflows bilang profit-taking at pag-trim ng portfolio imbes na panic selling.

Kapansin-pansin, tumapat ito sa mas maigting na pagbusisi sa BlackRock matapos mabunyag ang malakihang fraud sa private credit division nito. Mas tumaas tuloy ang kaba ng mga investor sa timing na ito.

Nagbubunyag ang BlackRock Fraud Scandal ng mga risk sa private credit

Hindi lang sa ETF outflows naiipit ang BlackRock. Sabi ng Bloomberg, nawalan ang private-credit arm nito na HPS Investment Partners ng mahigit $500 milyon dahil sa telecom-financing scheme na may pekeng accounts receivable.

Ayon sa mga court filing sa New York Supreme Court, sinasabing ginamit ng borrowers na Broadband Telecom at Bridgevoice ang mga pinekeng kontrata at invoice mula sa mga kumpanyang tulad ng T-Mobile at Telstra bilang collateral para sa malalaking loan. Nakasaad din sa court documents ang mga taon ng sistematikong pamemeke at misrepresentation.

Nadiskubre ang fraud noong August 2025 at nauwi ito sa mga bankruptcy at mga kaso. Kasama rin sa litigation ang BNP Paribas, partner ng BlackRock sa pagbibigay ng mga loan na ito.

Lumutang ang scandal 90 araw lang matapos i-acquire ng BlackRock ang HPS sa halagang $12 bilyon. Tinapos ang deal noong July 1, 2025 at target sana nito na palawakin ang pagkaabot ng BlackRock sa private credit. Imbes, nagtaas ng tanong ang nadiskubre tungkol sa due diligence at risk oversight ng kumpanya sa proseso.

Kahit ganito ang gulo, nananatiling malinaw na leader ang BlackRock sa ETF space. Ayon sa US Crypto News na analysis, umakit ang IBIT ng $28.1 bilyon na net inflows mula simula ng 2025 at nalampasan nito ang pinagsamang performance ng lahat ng kakompetensya.

Kung aalisin mo ang IBIT, magkakaroon sana ng net outflows na $1.2 bilyon ang sector ngayong taon. Nagdudulot ang ganitong concentration ng concern sa systemic risk kung mapipilitan ang BlackRock na bawasan ang exposure o harapin ang malalaking redemptions, na pwedeng sumipsip ng liquidity sa buong crypto ETFs market.

Paparating ang Short Liquidations, Titindi ang Volatility ng Market

Habang umaalis ang institutional money sa Bitcoin ETFs, mas nalalagay sa risk ang mga leveraged trader. Napansin sa X ni Whale Insider na mahigit $3 bilyon na Bitcoin short positions ang pwedeng ma-liquidate kung umabot ang presyo sa $112,600.

Habang nasa bandang $109,287 ang trading ng Bitcoin sa ngayon, nasa 2.48% na lang ang layo nito sa threshold na ’to. Kaya kahit maliit na rally pwedeng mag-trigger ng short squeeze at mabilis na market turnaround.

Pinapakomplika ng potensyal na matitinding galaw sa presyo ang bearish outlook na sinasuggest ng ETF outflows. Ang liquidation data mula sa Coinglass ipinapakita na maraming short positions ang naipon sa ibabaw lang ng current levels. Kahit maliit na akyat pwedeng magsimula ng sunod-sunod na covering.

Nagkakabuo ang kombinasyon ng institutional redemptions at leveraged bets ng alanganing sitwasyon kung saan pwedeng biglang mag-flip ang sentiment.