Matagal nang may bad reputation ang September sa crypto. Madalas na bumabagsak ang Bitcoin at Ethereum tuwing buwan na ito, at ayon sa kasaysayan, may matinding pullbacks o mahina ang performance. Kinikilala ito bilang pinakamahinang buwan para sa crypto, pero mukhang iba ang 2025: parehong umabot sa bagong all-time highs ang mga asset, ang mga ETF flows ay nag-iimpluwensya na sa market liquidity, at bumabalik na ang mga rate cuts.

Ang tanong ngayon ay kung ang kahinaan ng September ay muling makakaapekto sa crypto, o kung nagbago na ang cycle. At kung ang dalawang crypto giants na ito — Bitcoin at Ethereum — ay muling gagalaw nang magkasama, sa hirap man o ginhawa. O baka naman may magbago sa kapalaran ng isa sa kanila?

Halo-Halong Kwento ng Exchange Reserves at Withdrawals

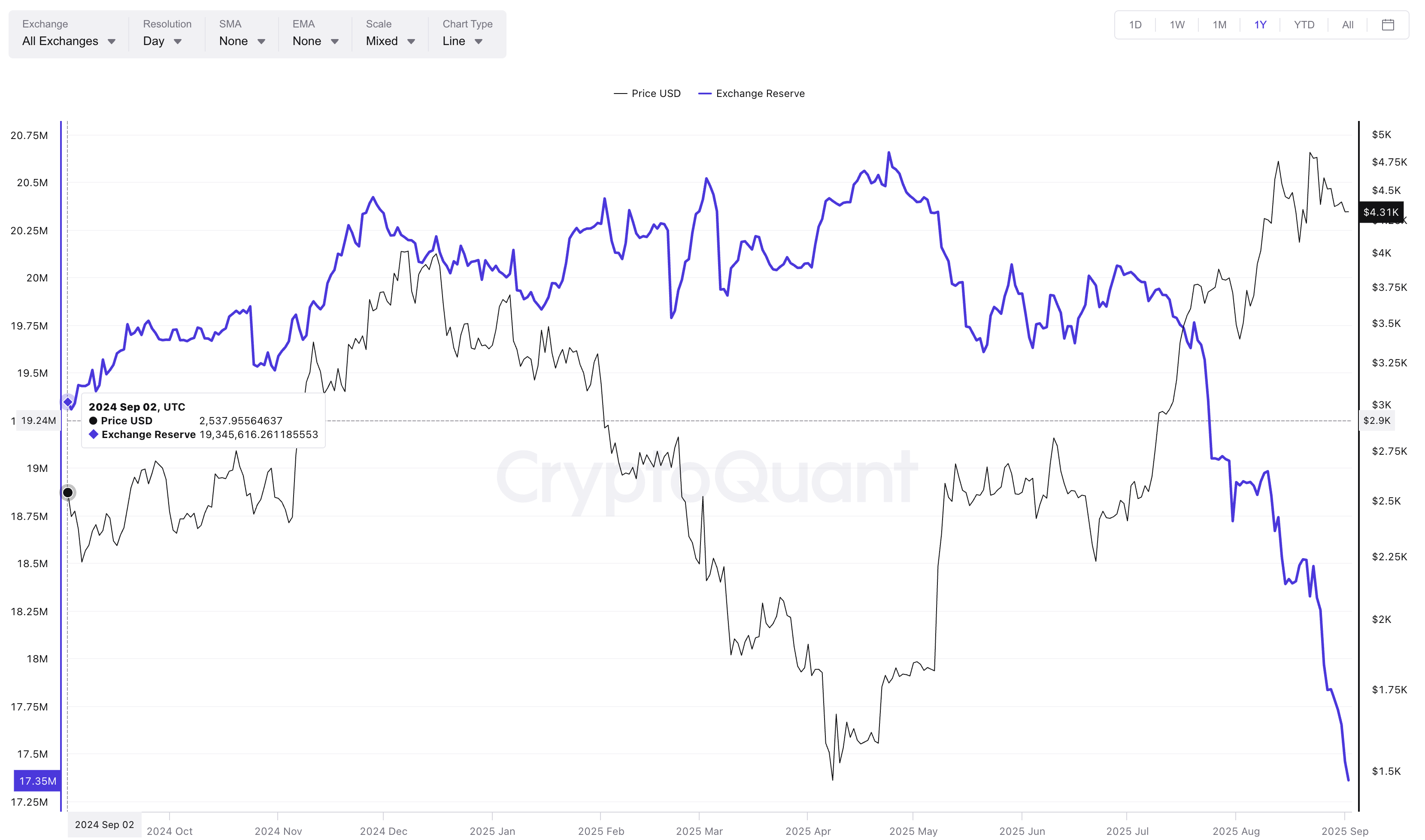

Nabawasan ng mga 18.3% ang Bitcoin exchange reserves mula noong September ng nakaraang taon, habang ang Ethereum reserves ay bumaba ng humigit-kumulang 10.3%. Mukhang interesting ito, lalo na’t parehong malapit sa kanilang all-time highs ang trading ng mga asset na ito.

Ipinapakita nito ang long-term accumulation trends, dahil mas kaunti ang coins na nasa exchanges na handang ibenta.

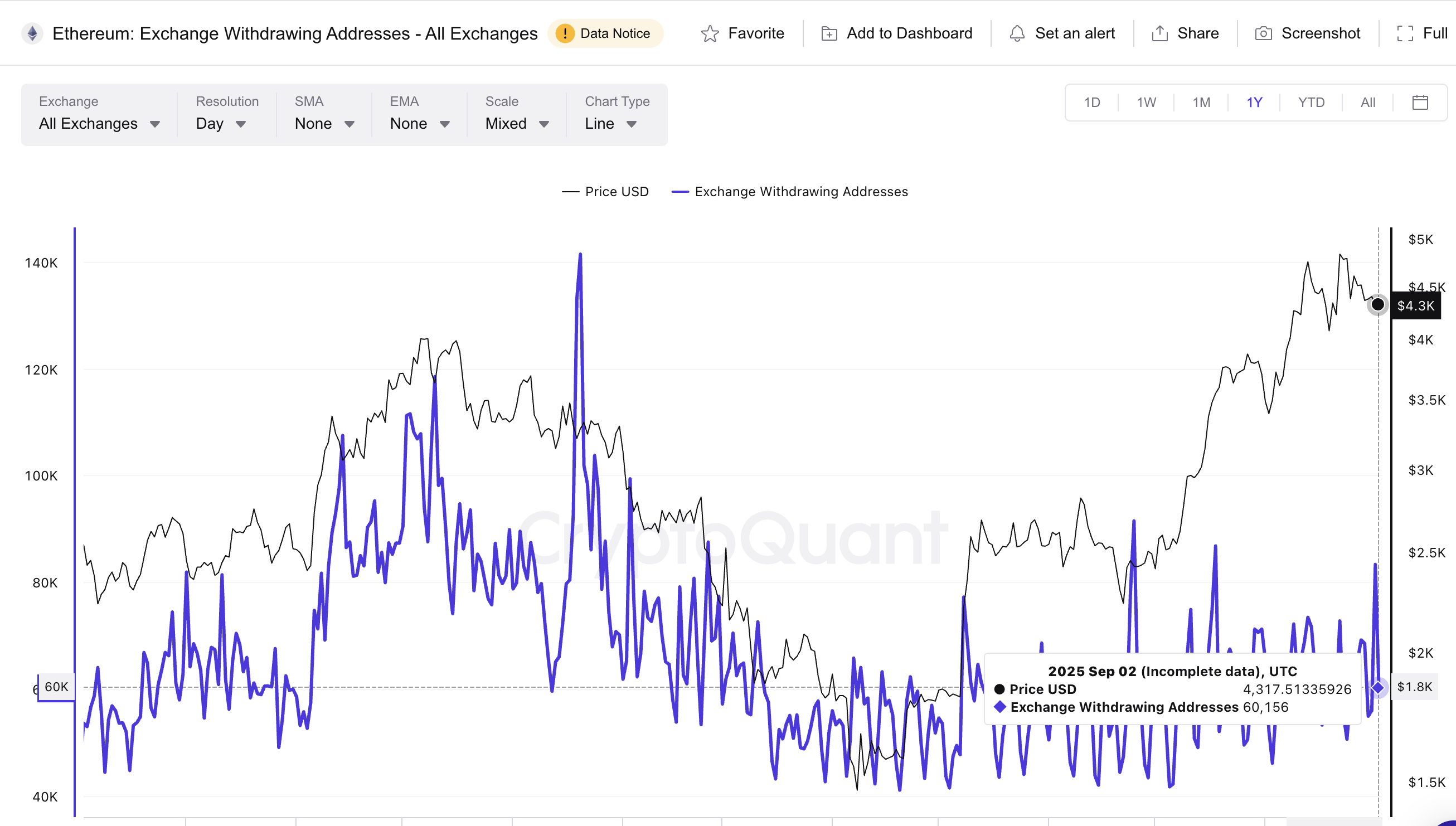

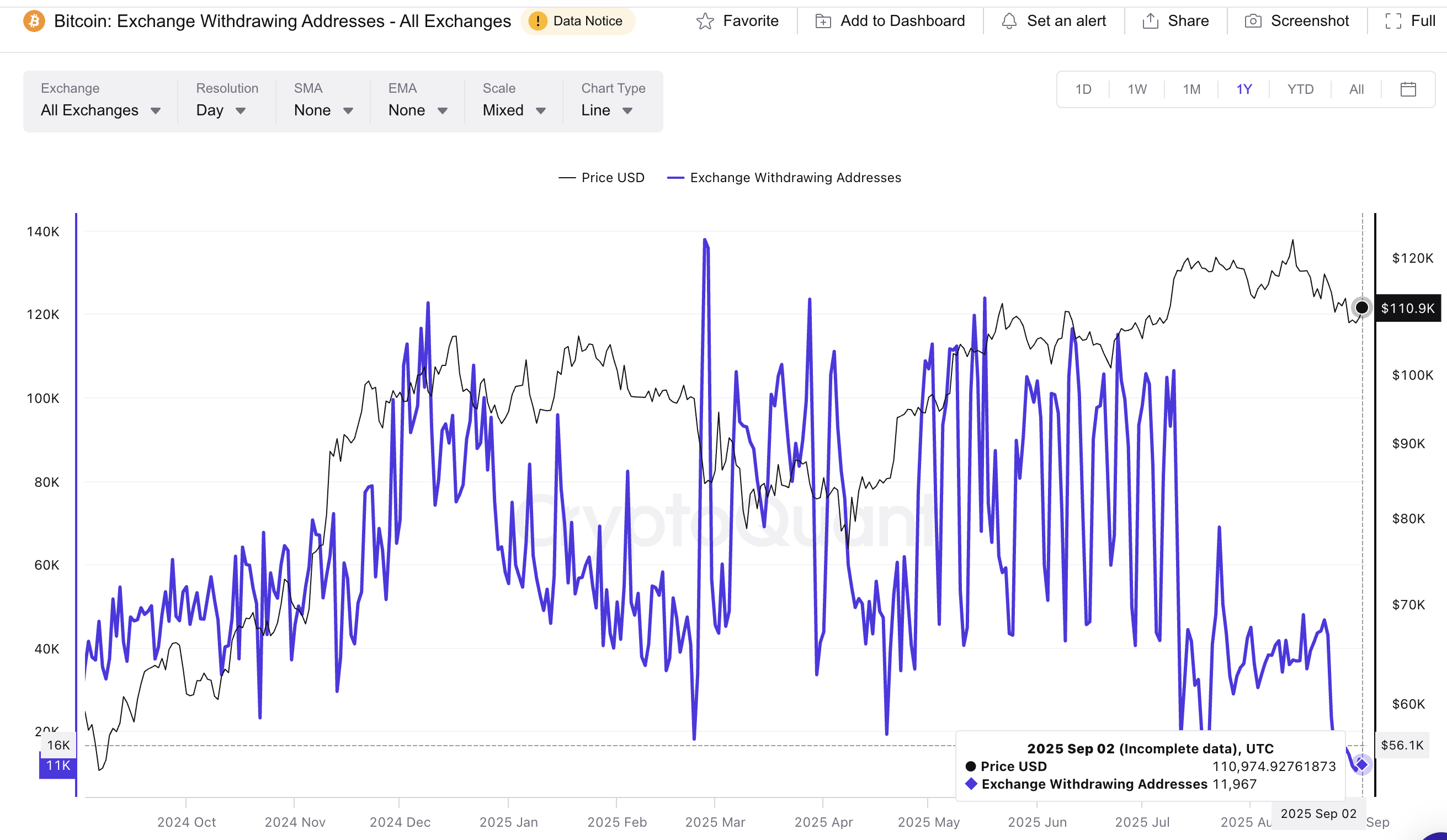

Pero ang mga withdrawing addresses ay nagpapakita ng mas komplikadong larawan.

Tumaas ang Ethereum withdrawing addresses mula 53,333 noong 2024 hanggang mahigit 60,000 ngayong taon, na nagpapalakas sa bullish case ng mas matibay na self-custody at accumulation.

Samantala, ang Bitcoin ay nakakita ng matinding pagbaba sa withdrawing addresses mula 35,347 noong nakaraang taon hanggang 11,967 na lang sa ngayon, na nagpapakita ng mas mahinang preference para sa self-custody at posibleng mas mahina ang accumulation demand. Pero may iba pang aspeto sa sitwasyong ito.

Kahit mukhang mahina ang accumulation demand ng Bitcoin sa papel, may puwang ito para sa price growth kung may positive driver tulad ng rate cuts ngayong September 2025. Sa kasaysayan, mas malakas ang ETF inflows ng Bitcoin tuwing September kumpara sa Ethereum, kaya ang mababang bilang ng withdrawing addresses ay maaaring hindi senyales ng kahinaan kundi paghahanda para sa paparating na demand.

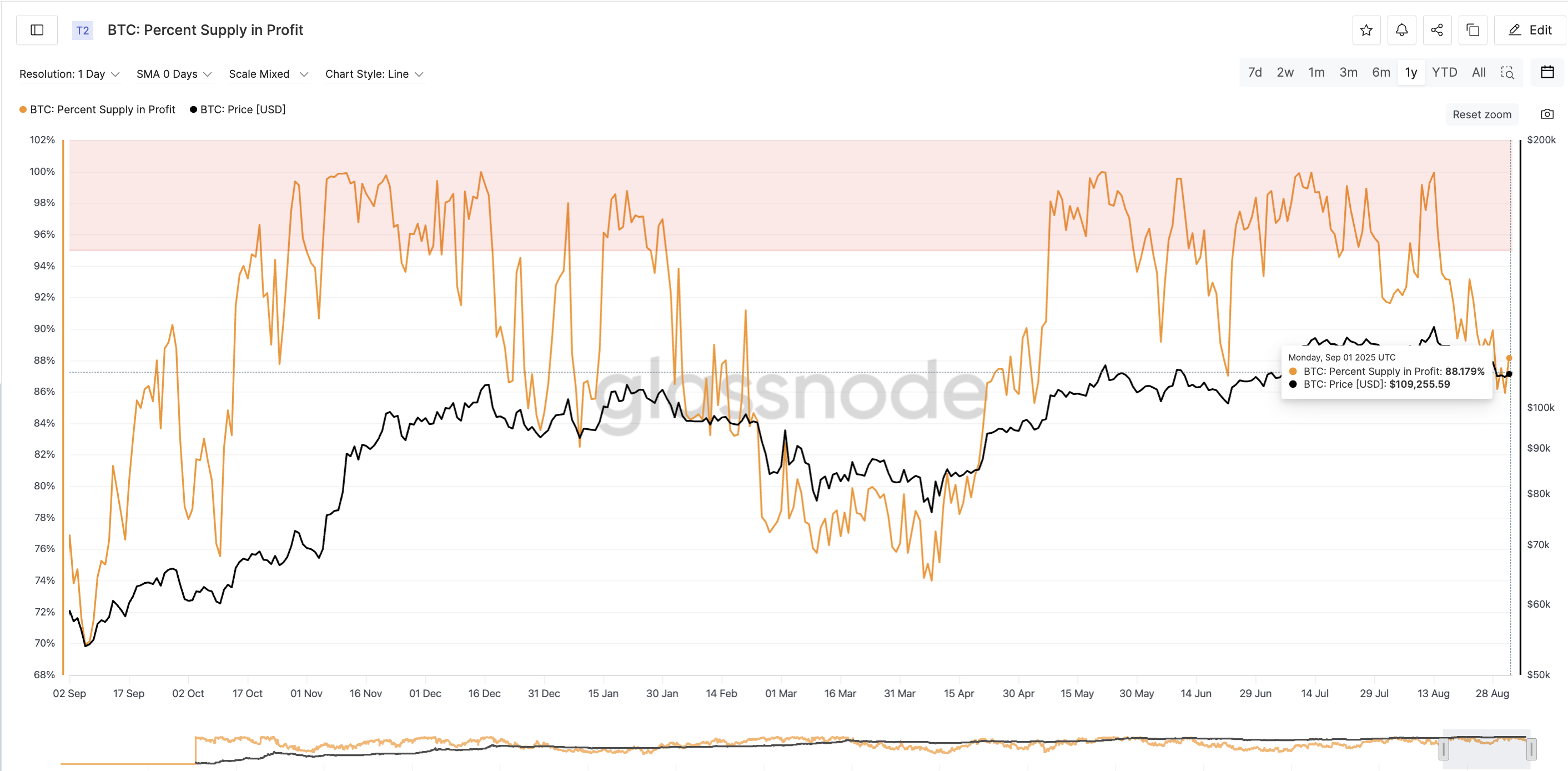

Profit Supply at Banta ng Selling Pressure, Nakaamba sa Lahat

Parehong nagpapakita ngayon ang Bitcoin at Ethereum ng mas mataas na porsyento ng supply na nasa profit kumpara noong nakaraang taon. Para sa Bitcoin, tumaas ang share mula 76.91% noong September 2024 hanggang 88.17% ngayong September 2025. Ang porsyento ng Ethereum ay mas mataas pa, mula 73.83% hanggang 92.77%.

Ibig sabihin, karamihan sa mga holders ay may gains, na historically ay nag-uudyok ng profit-taking.

Sa parehong assets na malapit sa record highs sa buwan na karaniwang pinakamahina para sa crypto, posibleng tumaas ang selling pressure ngayong September — maliban na lang kung may structural inflows mula sa ibang bahagi. At kung titingnan ang mga numero, nananatiling high-risk case ang ETH.

ETFs Magdadala ng Bagong Epekto sa 2025

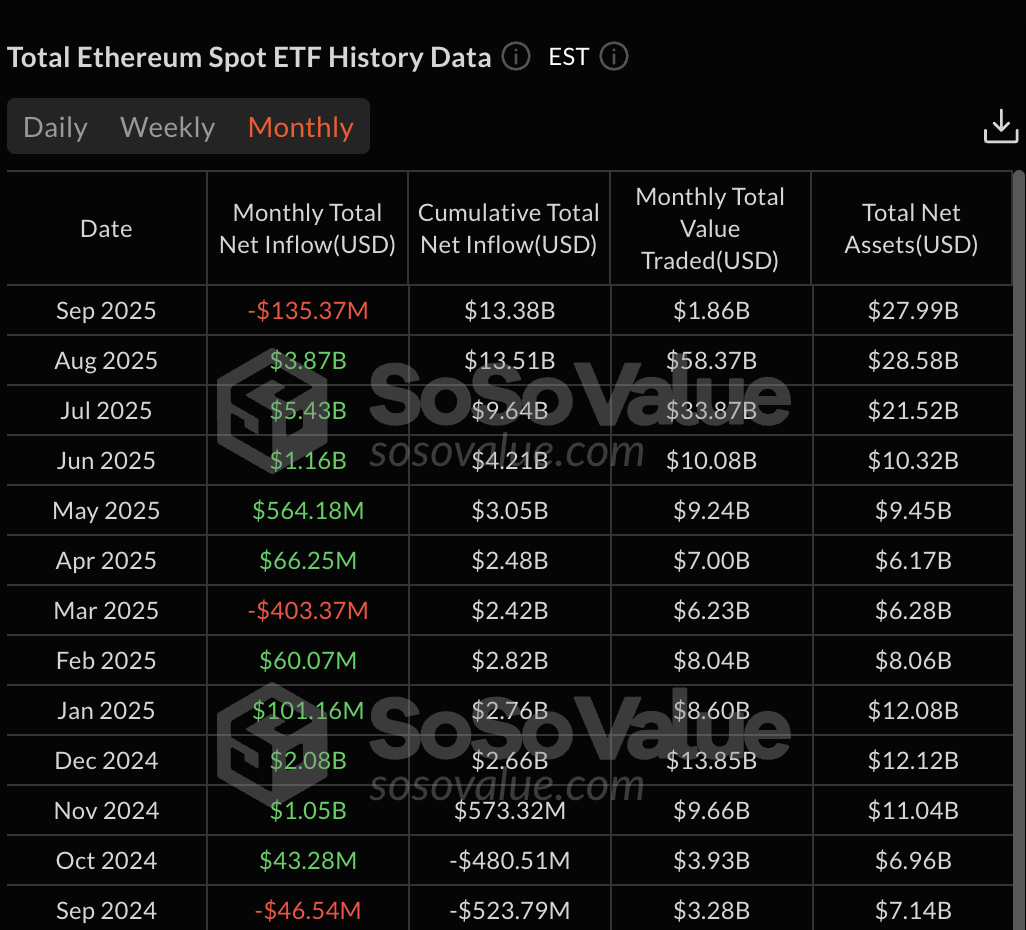

Ngayong taon, may bagong variable na hindi pa nakita sa ganitong scale noong mga nakaraang September: ang ETF flows. Mula nang mag-launch, ang Bitcoin ETFs ay nakakuha ng humigit-kumulang $54.5 billion sa lifetime inflows, habang ang Ethereum ETFs — na mas bagong produkto — ay nakakuha ng nasa $13.3 billion.

Sa nakaraang 30 araw, ang Ethereum ETFs ay nakakita ng net inflows na $4.08 billion, kumpara sa outflows na $920 million para sa Bitcoin ETFs. Ang contrast na ito ang nag-udyok sa marami na sabihing panalo ang ETH sa cycle na ito.

Pero kung susuriin ang September data, ibang kwento ang lumalabas. Sa ngayon, ang Ethereum ETFs ay nasa red na may halos $135 million sa net outflows ngayong September 2025.

Ulit ito ng trend noong nakaraang Setyembre na negative din. Pero ang Bitcoin, nagsimula ang Setyembre na may $332 million na net inflows, katulad noong Setyembre 2024 kung saan nag-log ang BTC ETFs ng $1.26 billion na gains.

Ipinapakita ng pattern na ito na ang Setyembre at mga rate cuts ay mas pinapaburan ang BTC kaysa ETH pagdating sa ETF flows. Kahit na malaki ang summer inflows ng ETH, ang record nito tuwing Setyembre ay nagpapakita ng kahinaan.

Ayon kay Jeff Dorman:

“BTC ay parang gold, pero kakaunti lang ang may pakialam sa gold. Ang ETH ay parang app store — at mas malaki ang market ng tech investing,” sabi niya sa X”

Iyan ang dahilan kung bakit humihila ng growth capital ang ETH. Pero kahit sa pinakamahinang buwan para sa crypto, patuloy na nakatuon ang structural flows sa Bitcoin. Ito ang posibilidad na tinalakay natin kanina sa ‘Withdrawing Activity’ section.

ETH/BTC Ratio at Market Dominance, Lakas ng Bitcoin Ipinapakita

Bumaba ang ETH/BTC ratio mula 0.043 noong nakaraang Setyembre sa 0.038 ngayon.

Ipinapakita ng pagbaba na ito na underperforming ang Ethereum kumpara sa Bitcoin kahit na may momentum ang ETF, taon-taon.

Samantala, tumaas ang dominance ng Bitcoin mula 57.46% sa 58.82% sa parehong yugto, habang bumaba ang dominance ng Ethereum mula 15.02% sa 13.79%.

Sa madaling salita, kahit na mas maganda ang near-term ETF flows ng Ethereum, patuloy na hawak ng Bitcoin ang structural leadership.

Pinapatibay nito kung bakit itinuturing pa rin ng mga merkado ang BTC bilang risk benchmark, lalo na sa pinakamahinang buwan para sa crypto.

Bitcoin May Short Squeeze, Malapit Na Ba?

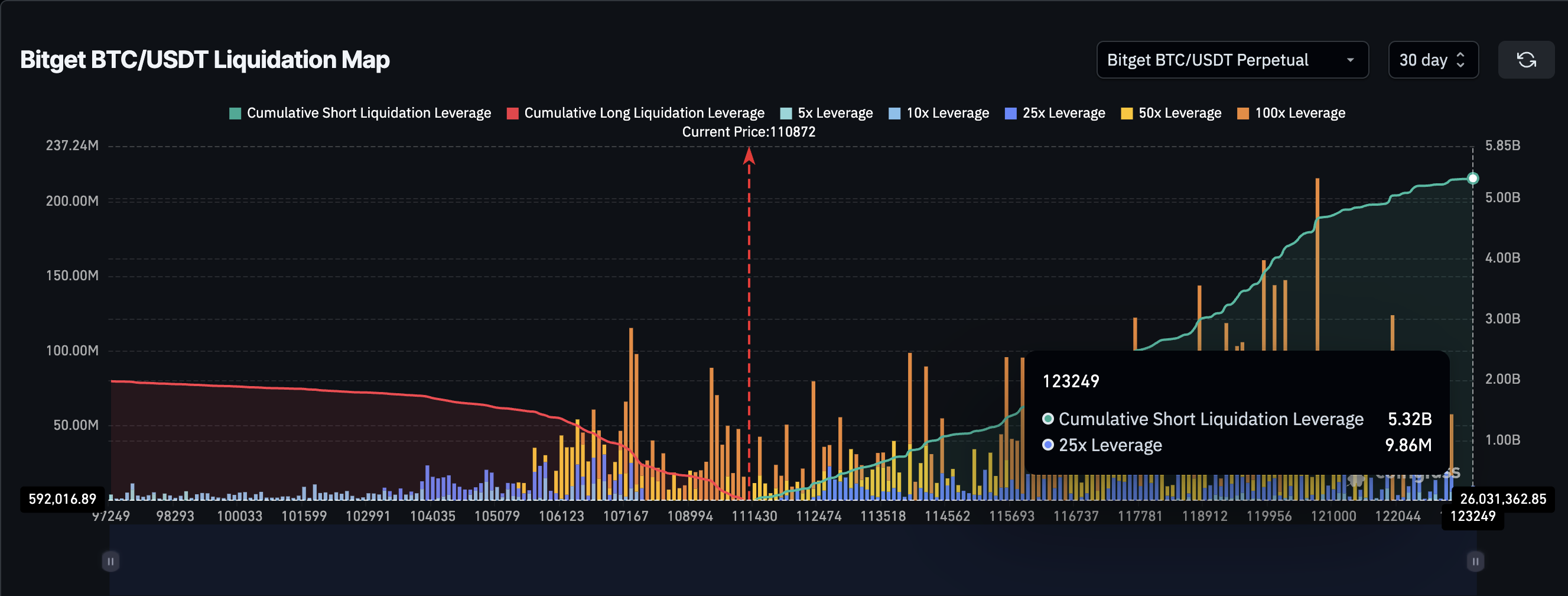

Isa pang short-term na elemento ay ang liquidation data. Sa 30-day timeframe, may $5.24 billion na short positions ang Bitcoin laban sa $1.83 billion na longs. Ang imbalance na ito ay nagpapataas ng tsansa ng short squeeze kung tataas ang presyo.

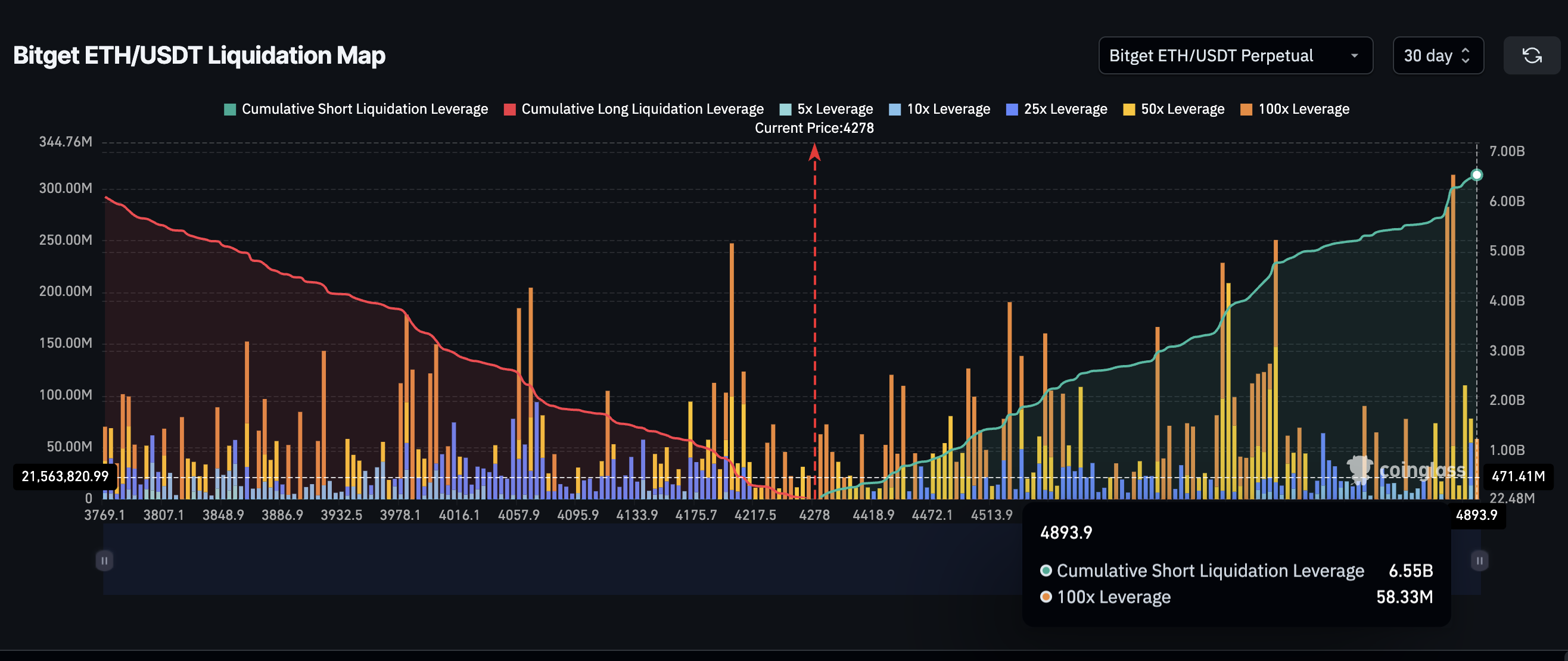

Mas balanse ang Ethereum, na may $6.55 billion sa shorts at $6.10 billion sa longs.

Ipinapakita ng tilt na ito na kung may surprise upside sa Setyembre, na karaniwang pinakamahinang buwan para sa crypto, mas handa ang Bitcoin na mag-rally nang matindi sa forced liquidations.

Naniniwala rin ang X Community na ang derivatives ang susi sa Setyembre:

Analysts Nagbabala pa rin sa Choppy Market

Kahit na may mga ganitong setups, nananatiling maingat ang mga forecast ng analysts. Para sa Bitcoin, binalaan nila na kung hindi ma-hold ang $107,557 support, puwedeng bumaba pa ito sa $103,931, kahit na may posibilidad pa rin ng pag-angat kung mabasag ang resistance malapit sa $111,961.

Para sa Ethereum, medyo hindi rin malinaw ang sitwasyon. Sinasabi ng mga analyst na may resistance sa paligid ng $4,579 at may mga panganib na bumaba kung magsasara ang presyo sa ilalim ng $4,156. Ang galaw na parang paikot-ikot lang ang base case, na pinapatibay ng mataas na supply ng profit at divergence sa RSI signals. Sa madaling salita, mas malakas pa rin ang selling pressure kaysa sa mga rally attempt kung magpapatuloy ang usual na kwento ng Setyembre.

September: Pinakamahinang Buwan para sa Crypto, Pero Nagbago na ang Sitwasyon

Ang Setyembre ay madalas na pinakamahinang buwan para sa crypto, kung saan parehong BTC at ETH ay may hindi magandang record. Ang mga bihirang pagtaas noong 2023 at 2024 ay hindi masyadong nakaapekto sa trend na iyon.

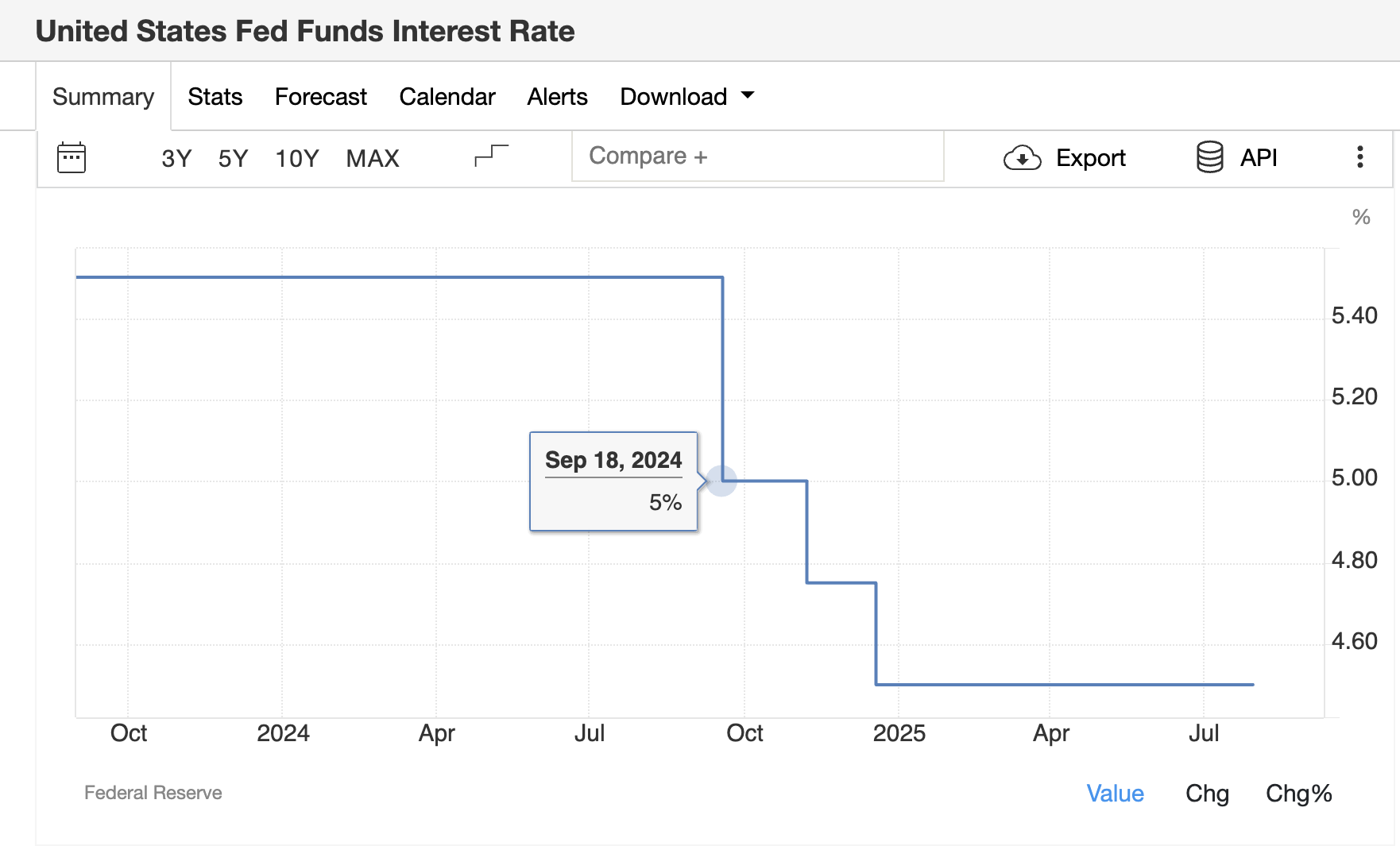

Sa 2025, mukhang iba ang setup: parehong coins ay malapit sa record highs, ang mga ETF ay nagdadala ng flows, at inaasahan ang isa pang rate cut. Ang huling rate cut noong Setyembre — isang 50 bps na galaw noong 2024 — ay nag-align sa mas malakas na Bitcoin flows (tandaan ang mga ETF), hindi sa Ethereum.

Sa pagkakataong ito, ang mataas na supply ng profit at mahina na self-custody ay nagpapahiwatig pa rin ng pagbebenta. Parehong BTC at ETH ay maaaring makaranas ng mga pagsubok, pero kung may upside, mas malamang na manguna ang Bitcoin dahil sa pagtaas ng demand sa accumulation. Ang mga altcoins na konektado sa Ethereum ay maaaring hindi makinabang, na nag-iiwan sa mas malawak na merkado sa ilalim ng pressure.