Ang pag-assess ng ugnayan ng Bitcoin sa macroeconomic data ay mahalaga para matukoy ang long-term trends. Ayon sa isang bagong analysis, mas makakakuha ng mas malalim na insights kung imomonitor ang central bank balance sheets imbes na mag-focus lang sa global M2 money supply.

Pero, mas komplikado ang macro picture kaysa sa ipinapakita ng mga chart. Ang sumusunod na analysis ay nagha-highlight ng mga magkakaugnay na factors mula sa perspektiba ng mga eksperto.

Ano ang Ibig Sabihin ng Ugnayan ng Global Central Bank Liquidity at Presyo ng Bitcoin?

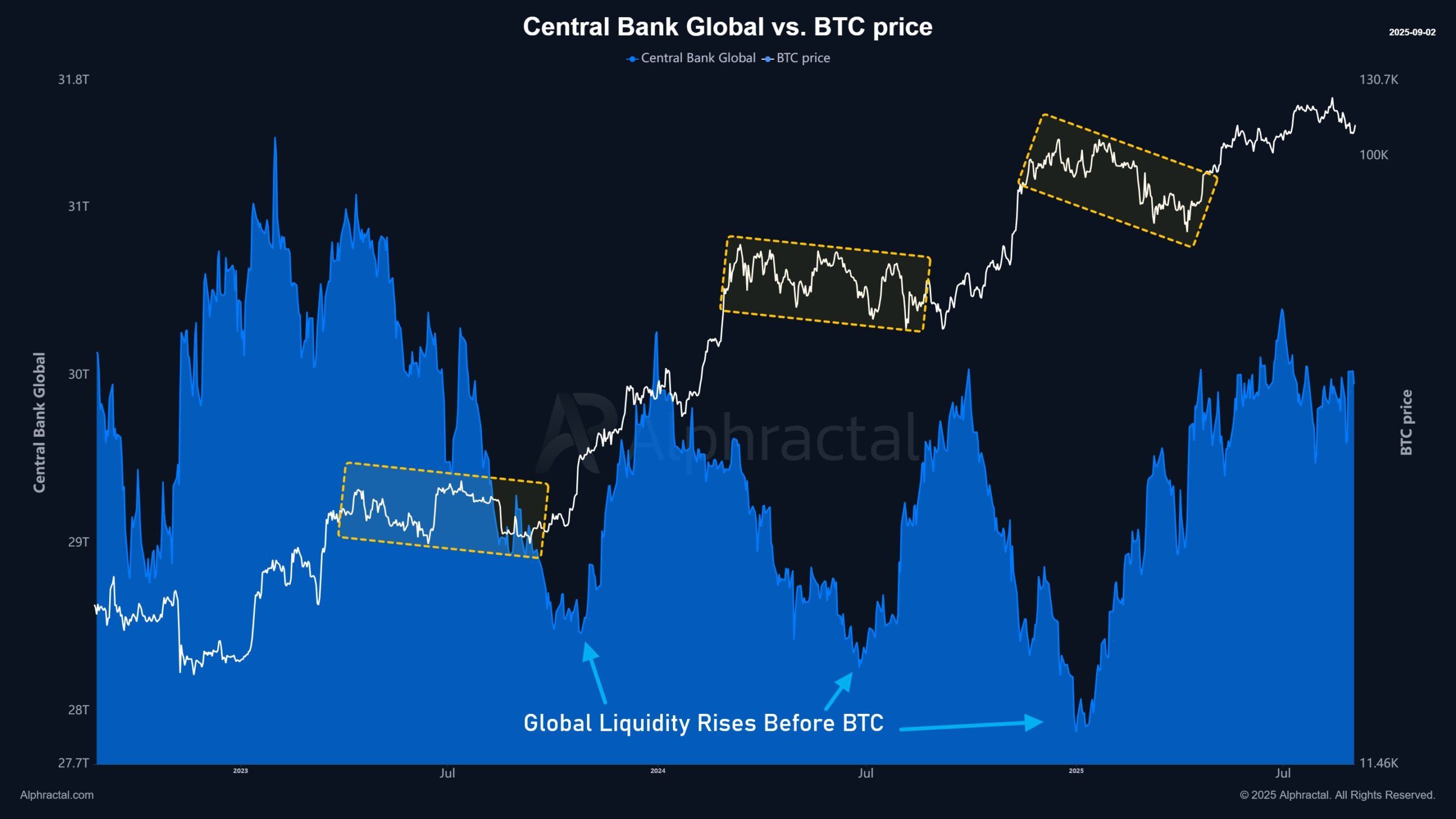

Ayon sa isang pag-aaral ng Alphractal, mas mabilis na pumapasok ang central bank liquidity sa ekonomiya—stocks, gold, at crypto—kumpara sa global M2 supply.

Kaya, ang pag-compare ng central bank liquidity data sa presyo ng Bitcoin ay nagpapakita kung paano gumagana ang ugnayan nito.

Ipinapakita ng data na ang global central bank liquidity ay nag-fluctuate sa pagitan ng $28 trillion at $31 trillion mula 2023 hanggang 2025, dumaan sa apat na expansion-and-contraction cycles. Kada tumaas ang liquidity, sumunod na tumaas ang Bitcoin mga dalawang buwan pagkatapos.

“Ang global central bank liquidity ay kadalasang tumataas bago ang BTC. Karaniwan, kapag nasa huling yugto na ng pagbaba ang liquidity, pumapasok ang BTC sa period ng sideways movement. Sa madaling salita, nag-iinject muna ng pera ang central banks, at bahagi ng liquidity na iyon ay napupunta sa risk assets—tulad ng BTC,” paliwanag ng Alphractal sa kanilang post.

Ang obserbasyong ito ay nakakatulong ipaliwanag ang paggalaw ng Bitcoin sa pagitan ng $100,000 at $120,000 sa Q3, dahil ang liquidity ay nag-stabilize sa ibaba ng $30 trillion.

Sa pag-zoom out ng chart mula 2020, napansin ng analyst na si Quinten na ang apat na taong cycle ng Bitcoin ay closely aligned sa apat na taong liquidity cycle.

Pinapatibay ng mga findings na ito ang mahalagang papel ng central bank liquidity injections sa paghubog ng performance ng mga asset, kasama na ang Bitcoin. Sinasabi rin nito na posibleng magkaroon ng bagong liquidity cycle sa susunod na apat na taon.

Utang ng US Mas Mabilis Kaysa Liquidity Signals

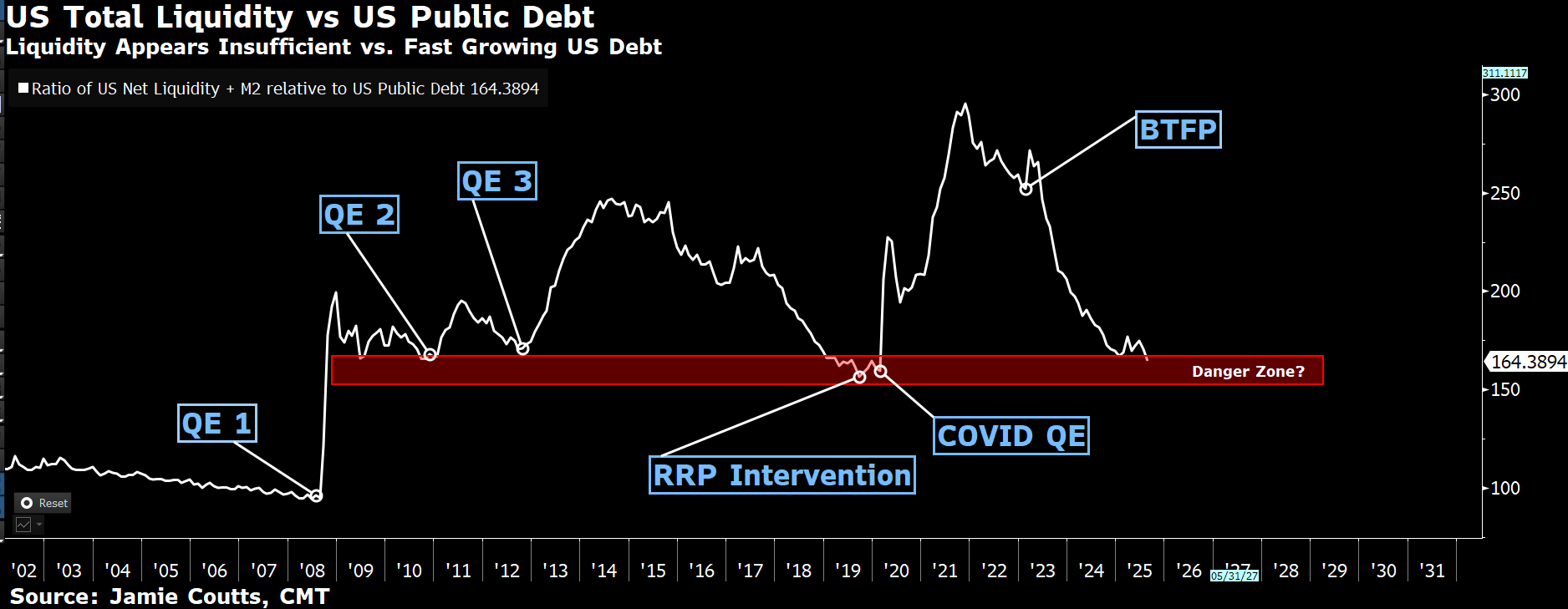

Dagdag pa ni Jamie Coutts, Chief Crypto Analyst sa Realvision, may isa pang layer sa usapan. Pwedeng lumitaw ang financial stress kung patuloy na tataas ang utang nang mas mabilis kaysa sa liquidity, na magpapahina sa mga merkado.

Inilarawan niya ang global liquidity bilang isang machine na patuloy na nagre-refinance kung saan mas mabilis lumalago ang utang kaysa sa economic growth. Kailangan makasabay ang liquidity para maiwasan ang pagbagsak.

Sa US, ang paglago ng utang na mas mabilis kaysa sa liquidity ay nagpapakita na ng systemic risk. Ipinapakita ng kanyang chart na ang ratio sa pagitan ng liquidity at US debt ay bumagsak na sa mababang level.

“Kapag mataas ang ratio, ang sobrang liquidity ay nagpapakain sa inflation. Kapag mababa, lumilitaw ang funding pressures at nagiging vulnerable ang risk assets…So what? Hindi ibig sabihin nito na tapos na ang cycle. Pero nagpapakita ito ng kahinaan,” sabi ni Jamie Coutts sa kanyang post.

Nakikita rin ni billionaire Ray Dalio ang kahinaang ito. Nagbigay siya ng babala na ang US public debt ay umabot na sa delikadong level at posibleng magdulot ng “economic heart attack” sa loob ng tatlong taon. Pinredict niya na ang cryptocurrencies na may limited supply ay maaaring maging attractive na alternatibo kung bumaba ang halaga ng US dollar.

Habang ang mga obserbasyon ni Alphractal ay nakatuon sa mga paulit-ulit na historical patterns, sina Jamie Coutts at Ray Dalio ay nagbibigay-diin sa mga pagkakaiba sa kasalukuyan. Sa kabila ng mga magkaibang pananaw na ito, nananatiling nasa natatanging posisyon ang Bitcoin. Sinasabi pa rin ng mga eksperto na ang epekto ng mga puwersang ito ay maaaring maging positibo para sa BTC.