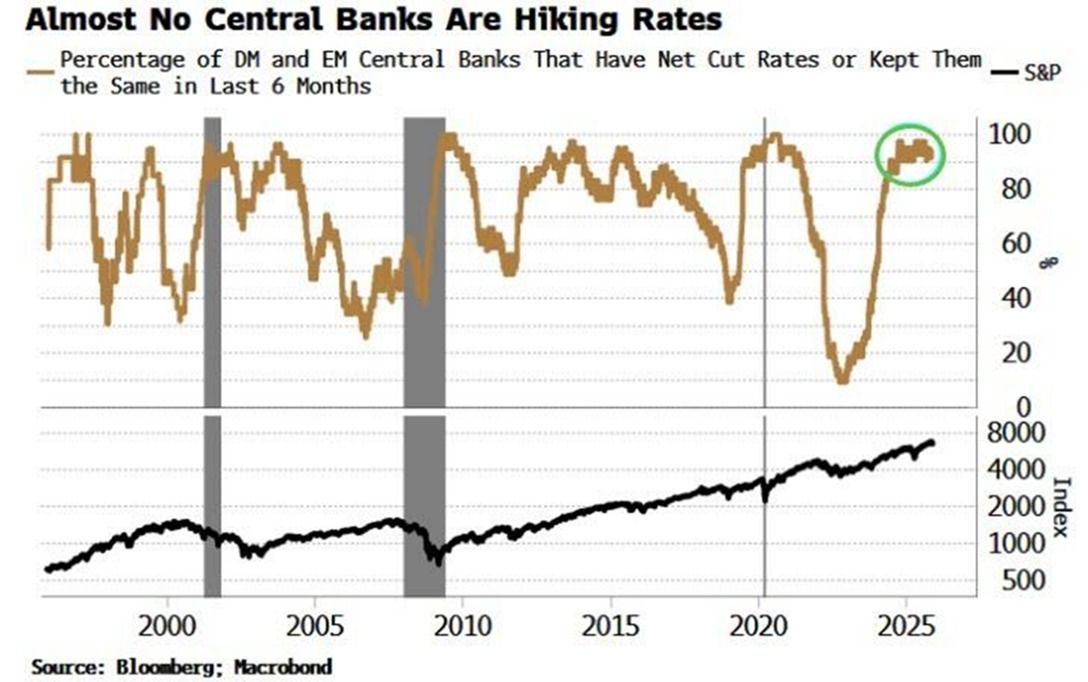

Mahigit 90% ng mga central bank sa mundo ang nag-cut o nagpapanatili ng rates nang steady sa loob ng 12 buwan, isang pattern na bihirang ma-obserbahan sa nakalipas na 35 taon. Ang cycle na ito ng pagbawas ng rate ay nagresulta ng 316 na rate cuts sa dalawang taon, mas mataas pa sa 313 na nakita noong 2008–2010 financial crisis.

Kahit na nagkaroon ng global expansion sa liquidity, lumayo ang Bitcoin mula sa paglago ng money supply mula kalagitnaan ng 2025. Nag-raise ito ng tanong kung kailan magre-react ang leading cryptocurrency sa napakalaking pasok ng kapital.

Matinding Pagluwag ng Monetary Policy Mula Pandemic

Pumasok na ang global monetary policy sa pinaka-aggressive na yugto ng pagluwag simula noong COVID-19 pandemic, base sa datos mula sa The Kobeissi Letter. Mas mababa sa 10% ng mga central bank ang nagtaas ng rates, at karamihan ay nag-cut o nagpanatili ng policy. Itong trend na ito ay nagpatuloy ng isang taon, na nagpapakita ng bihirang global monetary shift.

Malinaw ang lawak ng pagluluwag na ito kung titignan ang cumulative rate cuts. Mula 2023 hanggang maagang bahagi ng 2025, ang mga central bank sa parehong developed at emerging markets ay nag-cut ng rates ng 316 beses—mas marami kaysa sa 313 cuts noong 2008 hanggang 2010, kung saan ang global financial system ay nasa matinding krisis.

Sa kasaysayan, ang coordinated monetary easing ay kadalasang nauuna sa mga kapansin-pansing pagtaas sa asset prices, lalo na sa mga risk assets tulad ng stocks at cryptocurrencies. Pero ang reaksyon ng Bitcoin sa liquidity wave na ito ay mas mahina kumpara sa mga nakaraang cycles. Bagaman natagpuan ng mga nakaraang pag-aaral ang 0.94 correlation sa pagitan ng presyo ng Bitcoin at global M2 money supply (mula Mayo 2013 hanggang Hulyo 2024), pansamantalang humina ang koneksyong iyon ngayon.

Ang paglayong ito ay nag-raise ng mga tanong ukol sa timing at market drivers. Napansin ng mga analyst na Bitcoin madalas lumagpak sa global liquidity increases ng 60 hanggang 70 na araw. Kung magpapatuloy ang historical pattern na ito, puwedeng maantala ang Bitcoin rally hanggang sa dulo ng 2025 o 2026.

Ano ang Mangyayari sa 2026: Financial Shock Scenario

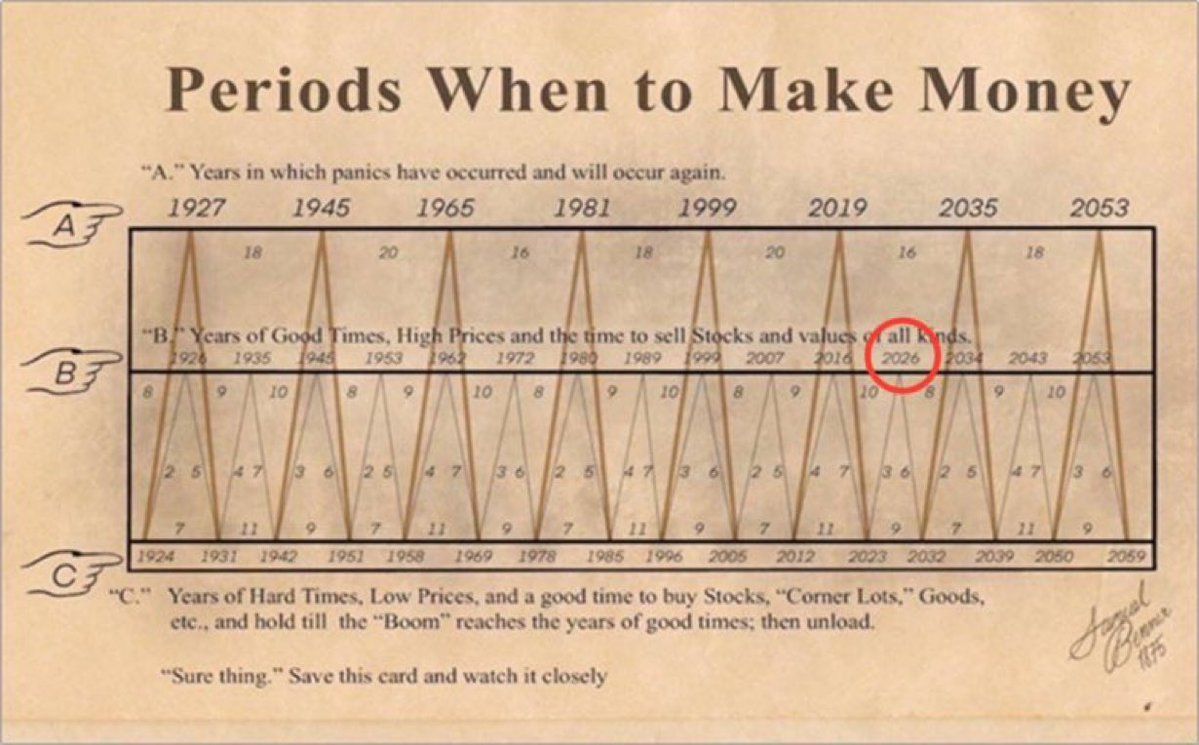

Pinapakita ng mga tagamasid sa merkado ang posibleng senaryo na magaganap hanggang 2028, kung saan magiging turning point ang 2026. Ito’y umaakma sa historical cycles na inilarawan ng Benner Cycle, isang 19th-century market timing model na nakakagulat na na-forecast ang maraming financial pivots.

Ayon sa market analyst na NoLimitGains, ilang global stress points ay nagko-converge patungo sa 2026. Kasama rito ang mga isyu sa US Treasury funding, panganib ng yen carry-trade sa Japan, at mabigat na credit leverage ng China. Ang gulo sa alinman sa ito ay magdudulot ng global shocks, pero sabay-sabay na problema ay pwedeng magdulot ng systemic crisis.

Ang unang phase ay tinutukoy ng isang Treasury funding shock, posibleng dala ng mahihinang US bond auctions. Nahaharap ang US sa record debt issuance sa 2026 habang lumalaki ang deficits at bumababa ang foreign demand. Mahihinang auctions at huminang indirect bids ay nakaka-echo sa UK’s 2022 gilt crisis. Nagbabantang tumaas ang dolyar, nawawala ang liquidity, namamagitan ang Japan, bumabagsak ang yuan, lumalawak ang credit spreads, at nagbebenta ang mga risk asset.

Ang pangalawang phase ay susunod sa pamamagitan ng central banks na kumikilos sa pamamagitan ng liquidity injections, swap lines, at Treasury buybacks. Itong tugon ng gobyerno ay mag-i-inject ng kapital, na nagtatakda ng stage para sa inflation wave na inaasahan ng maraming analyst mula 2026 hanggang 2028. Sa yugtong ito, dapat bumagsak ang real yields, puwedeng lumipad ang ginto at pilak, mag-recover ang Bitcoin, at puwedeng mag-rally ang commodities habang nasa tuktok ang dolyar.

Ang MOVE Index, na nagtra-track ng bond market volatility, ay tumataas na. Kapag ang MOVE, USD/JPY, Chinese yuan, at 10-year Treasury yields ay gumalaw sa parehong direksyon, itinuturing ito ng mga analyst na isa ring warning sign na may mahalagang event na puwedeng dumating sa isa hanggang tatlong buwan.

Pagbagal ng Bitcoin, Posibleng Pagkakataon sa Kita

Ang kamakailang performance ng Bitcoin ay nagpapakita ng kakaibang paglawak nito mula sa global liquidity expansion noong kalagitnaan ng 2025. Kahit na nagdagdag ng money supply ang mga central bank, nanatiling stable ang cryptocurrency, na ikinadismaya ng mga nag-expect ng agad na rally.

May positibong pananaw na ang pagkaantala na ito ay nagbibigay ng buying opportunity habang nananatiling undervalued ang Bitcoin kumpara sa global liquidity. Sa kasaysayan, madalas na nagrereklamo ang Bitcoin 60-70 araw pagkatapos ng malalaking pagtaas sa global M2 supply.

Sa tingin ng ilang analyst, inaantay ng mga participant ang mas malinaw na impormasyon ukol sa inflation at policy ng central bank. Sinasabi rin nila na may mga isyu na hindi pa natutugunan, tulad ng mga regulatory development, institutional na aktibidad, at matibay na teknikal na resistance, na maaaring nagpapatigil sa pagtaas ng presyo.