Habang tuloy-tuloy ang pagbaba ng silver inventories sa COMEX, pumalo na agad sa mahigit $70 billion ang trading volume ng bagong gold at silver perpetual futures ng Binance sa loob lang ng ilang linggo.

Ipinapakita ng matinding sabayang galaw sa metals at crypto derivatives markets na sobrang taas ng demand para sa 24/7 na synthetic exposure sa precious metals.

Nagkakaubusan ng Physical Silver Habang Tuloy-Tuloy ang 24/7 Derivatives Demand sa Crypto at Metals Markets

Nagtala ang Binance ng mahigit $70 billion na trading volume sa XAU/USDT at XAG/USDT perpetual contracts nito.

Ipinapakita nito na lumalakas talaga ang gusto ng mga trader para sa palaging bukas at on-chain na access sa galaw ng presyo ng gold at silver. Dahil dito, dumadami ang mga trader na lumilipat sa crypto-native platforms para maka-expose sa metals kahit hindi na iniintindi ang regular market hours.

Kasabay nito, mas humigpit ang galawan sa physical silver. Patuloy ang pag-lower ng silver na sumusuporta sa futures, at yung pag-roll ng contract mula March hanggang May ay nasa 30 million ounces kada araw. Sa bilis na ‘yan, kaya nitong maubos ang kasalukuyang open interest.

“Kapag ganyang kabilis, mauubusan ng silver ang COMEX bago mag-February 27,” post ng investment specialist na si Karel Mercx, na nagdagdag pa na simula April, risk na ng market ang physical shortage kung walang malaki-laking inflow sa mga darating na linggo.

Mas lalo pang nagiging urgent ang sitwasyon dahil sa structure ng futures curve. Kapag kinuwenta na ang financing cost tulad ng SOFR (Secured Overnight Financing Rate) at storage, lumalapit na ang March–May spread sa backwardation. Ito’y nagsi-signal na agad ang pangangailangan sa physical metal kumpara sa future delivery.

Ibig sabihin nito, sa carry-adjusted terms, mas may value ngayon ang physical silver kaysa sa future delivery nito.

Lumalala ang Volatility Dahil sa 24/7 Trading—Nag-iiba ang Risk sa Metals at Crypto

Habang tumataas ang presyo ng futures, mas umiinit ang sitwasyon dahil naaakit ang mga speculative buyers. Dahil dito, mas pinipili na ng mga producer at may hawak ng physical supply na huwag muna magbenta, umaasa na mas tataas pa ang presyo, kaya nauubos lalo ang supply sa market.

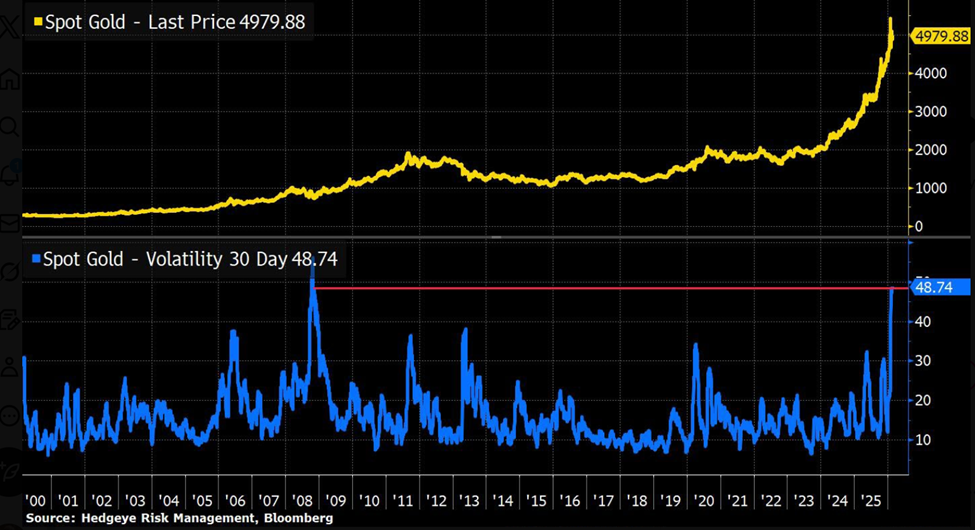

Sabay nito, biglang tumaas din ang volatility ng gold, at yung 30-day volatility ay nasa pinakamataas simula 2008. Pinapakita ng pagtaas na ito yung matinding global uncertainty at bilis ng galaw ng positions sa derivatives markets.

Hindi lang naman sa crypto exchanges ang shift papunta sa 24/7 trading. Nag-announce din ang CME Group na simula May 29, 24/7 na rin pwedeng i-trade ang crypto futures at options sa CME Globex, pagkatapos ng regulatory review.

Nag-report ang CME ng record $3 trillion notional volume sa crypto futures at options noong 2025, na nagpapakitang matindi ang demand sa risk management ng digital assets.

Base sa 2026 data, up ng 46% ang average daily volume year-over-year at up ng 47% ang futures ADV, na nagpapakita na tuloy-tuloy ang interest ng mga institutional traders.

Puwede ring makatulong ang development na ito para mabawasan ang weekend price gaps, kaya reactive agad ang market sa mga geopolitical o macro na balita. Kapansin-pansin, sanay na dito ang mga crypto exchanges tulad ng Binance.

Kombinasyon ng pagtaas ng derivatives activity, bumibilis na bawas ng silver inventory, mas mataas na gold volatility, at unti-unting nagiging normal ang 24/7 trading — lahat ng ito nagpapakita na papunta na sa panibagong yugto ang market structure.

Habang mas lumiliit ang physical supply pero mas marami ang access sa financial markets, naghahanda na ang mga trader na posibleng kakapusin na ang supply — hindi lang sa metal vaults, kundi pati sa digital order books.