Crypto Black Friday: $19B Liquidations

Ang Crypto Black Friday ay nagresulta sa record na $19 billion na liquidations, na nagpakita ng mga transparency gaps sa pagitan ng centralized at decentralized na platforms. Habang nagka-problema ang Binance, nanatiling matatag ang Hyperliquid, na ginawang pinakamalaking stress test sa crypto mula noong FTX ang 10.10 crash.

Ang crash at ang recent na isyu sa pag-list ng Binance ay nagbigay-diin sa isang lumalaking tema: ang gastos ng centralization at ang appeal ng open systems.

Ang Pagbagsak na Yumanig sa Tiwala

Latest Update

Ayon sa Bloomberg, ang Hyperliquid ay nagproseso ng mahigit $10 billion mula sa $19 billion na liquidations habang nagka-outage ang Binance at nag-refund sa mga user. Ang DEX ay nanatiling 100% operational, pinatunayan ang tibay nito sa gitna ng matinding volatility.

Background Context

Ayon kay Bitwise CIO Matt Hougan sa kanyang memo, “pumasa ang blockchains sa stress test,” na binibigyang-diin na ang mga DeFi venues tulad ng Hyperliquid, Uniswap, at Aave ay nanatiling operational habang ang Binance ay kinailangang mag-compensate sa mga trader. Ang kanyang konklusyon: ang decentralization ay nagpreserba ng market integrity habang bumagsak ang mga leveraged traders.

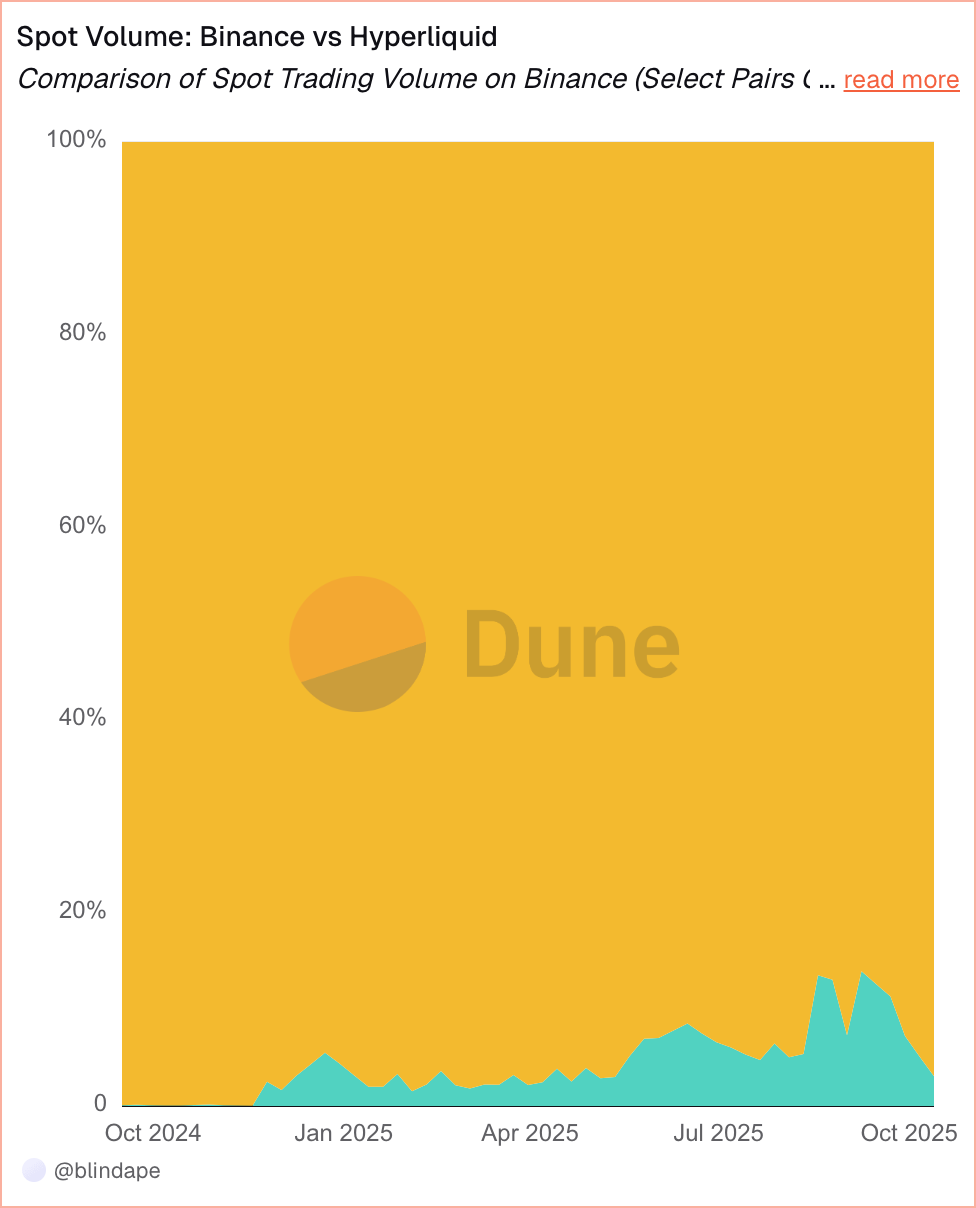

Ayon sa Dune data, ang Binance ang nangunguna sa spot volume, habang ang share ng Hyperliquid ay nananatiling nasa ilalim ng 10% kahit na patuloy ang paglago nito hanggang kalagitnaan ng 2025. Ang parehong trust gap na lumitaw noong crash ay muling lumitaw sa ibang anyo—ang debate sa listing fee.

Binance Nahaharap sa Kritisismo Dahil sa Paglista

Deeper Analysis

Inakusahan ng CEO ng Limitless Labs na ang Binance ay humihingi ng 9% ng token supply at multimillion-dollar deposits para sa pag-list. Itinanggi ito ng Binance, na nagsasabing refundable ang deposits, at ipinagtanggol ang Alpha program nito. Sumiklab ang debate sa fairness habang bumagsak ang tiwala sa CEX.

Behind the Scenes

Sinabi ni CZ sa kanyang tweet na iba-iba ang modelo ng mga exchange at sinabi, “Kung ayaw mo ng fees, gumawa ka ng sarili mong zero-fee platform.” Sumagot ang Hyperliquid na sa kanilang network, “walang listing fee, department, o gatekeepers.” Ang spot deployment ay permissionless: kahit anong project ay pwedeng mag-launch ng token sa pamamagitan ng pagbabayad ng gas sa HYPE at kumita ng hanggang kalahati ng trading fees sa kanilang pairs.

Ayon kay Uniswap founder Hayden Adams, ang DEXs at AMMs ay nag-aalok na ng free listing at liquidity—kung nagbabayad pa rin ang mga projects ng CEX fees, ito ay para sa marketing lang.

Hyperliquid, Bagong Labanan sa On-Chain Space

Essential Facts

| Platform | Sept 2025 Volume | Market Cap |

|---|---|---|

| Hyperliquid | ≈ $200 B | ≈ $13.2 B |

| Aster | ≈ $20 B | ≈ $2.5 B |

| dYdX | ≈ $7 B monthly | $1.5 T cumulative |

Looking Forward

Kumpirmado ng VanEck na nakuha ng Hyperliquid ang 35% ng blockchain fee revenue noong July. Nagdagdag ang Circle ng native USDC sa chain, at ang Eyenovia ay nag-launch ng validator at HYPE treasury. Ang HIP-3 ay nag-enable ng permissionless perps, na nagpapahintulot sa mga builders na gumawa ng futures markets para sa kahit anong asset.

Ayon sa Grayscale, ang DEXs ay naging price-competitive na sa CEXs, na binanggit ang Hyperliquid bilang breakout ng 2025. Pinoproject nito na ang DEXs ay maaaring mangibabaw sa long tail ng assets kung saan mahalaga ang transparency at community governance.

Ang edge ng Hyperliquid ay nasa efficiency. Isang team ng sampung engineer ang nagpapatakbo ng venue na kayang makipagsabayan sa 7,000 staff ng Binance at $500M marketing spend. Ang DEX ay ginagawang token value at liquidity rewards ang savings sa pamamagitan ng pagputol sa listing bureaucracy at ads. Tinawag ito ng VanEck na “profit without marketing spend”—isang advantage na hindi kayang gayahin ng centralized na player.

Ipinapakita ng data na umabot sa ~15% ang share ng Hyperliquid sa volume ng Binance noong August bago ito bahagyang bumaba—nagsi-signal ito ng tumataas na interes ng mga trader sa on-chain derivatives.

Ano ang Hinaharap ng Mga Exchange?

Mga Panganib at Hamon

Ayon kay Bitwise analyst Max Shannon sa BeInCrypto, posibleng umabot sa $20–30 trillion ang annual volume ng decentralized perps sa loob ng limang taon kung magiging maayos ang regulasyon. Binalaan niya na ang mga DEXs na nagpo-proseso ng $67B araw-araw ay maaaring harapin ang oversight at kailangan ng standardized oracles, audited insurance funds, at risk controls.

Opinyon ng mga Eksperto

“Pwedeng mag-fail ang Perp DEXs, pero transparent at on-chain ang kanilang mga panganib,” sabi ni Max Shannon, Bitwise.

“May lahat ng kailangan ang Hyperliquid para maging House of Finance,” ayon sa OAK Research.

“Mananatiling relevant ang centralized exchanges sa pamamagitan ng pagyakap sa hybrid models—pinagsasama ang non-custodial trading, deep liquidity, at regulatory trust,” sabi ni Gracy Chen, CEO ng Bitget sa BeInCrypto

Bottom Line

Hinimok ng Paradigm ang CFTC na kilalanin ang transparency ng DeFi, sinasabing natutugunan na ng decentralized trading ang mga pangunahing layunin ng regulasyon tulad ng impartial access at auditability. Habang nagiging bukas ang mga regulator sa DeFi at ina-adopt ng mga institusyon ang on-chain models, ang permissionless ecosystem ng Hyperliquid ay nakatayo bilang pinaka-kredibleng alternatibo ng crypto sa centralized power—kung saan ang transparency ang pumapalit sa trust bilang pundasyon ng finance.