Ang tokenization ay lumilipat na mula sa mga pilot projects papunta sa aktwal na paggamit. Ayon sa World Economic Forum, ang private equity at venture capital markets ay posibleng umabot sa nasa $700B, na inaasahang magiging tokenized. Ang potential na scale na ito ay posibleng baguhin ang global finance.

Ang APAC ay nauuna na. Sa Hong Kong, ang spot ETFs ay nakalikom ng $400 million sa unang araw pa lang. Sa Japan, naghahanda na ng isang ETF na suportado ng SBI kasama ang Franklin Templeton. Sa Singapore, nagse-set up na ng mga tokenization frameworks. Mahalaga ang mga milestone na ito sa ETF, hindi lang bilang individual achievements kundi bilang hakbang patungo sa mas malawak na tokenization.

Japan Nagpo-push ng ETF: Unahin ang Retail, Sunod ang Institutions

Sa isang exclusive na interview ng BeInCrypto, ipinaliwanag ni Max Gokhman, Deputy Chief Investment Officer sa Franklin Templeton Investment Solutions (FTIS), kung bakit ang retail flows, proxy bets, at sovereign adoption ay posibleng magdala sa susunod na yugto.

Ang kanyang mga pahayag ay nagha-highlight ng parehong opportunities at risks. Habang ang ETFs ay nagsisilbing unang entry points, ang mas malaking kwento ay kung paano ang tokenization ay posibleng mag-scale sa iba’t ibang asset classes at baguhin ang market structures. Pero ayon sa kasaysayan, bihira ang merkado na gumalaw nang diretso.

In-update ng Japan’s Financial Services Agency (FSA) ang kanilang fund guidelines noong 2025, na nagbigay daan para sa mga bagong ETFs kasama ang mga partner tulad ng SBI Holdings. Ayon kay Gokhman, ang retail ang magbibigay ng unang liquidity. Sinasabi niya na susunod ang mga institusyon kapag mas mature na ang secondary markets.

Habang itinuturing niya ang retail bilang catalyst, ayon sa kasaysayan, ang mga unang daloy ay pwedeng mawala kung walang matibay na demand mula sa pensions at funds. Ang kwento ng Japan’s ETF ay nagpapakita kung paano ang short-term na demand mula sa retail ay pwedeng maglatag ng pundasyon para sa tokenized markets na posibleng yakapin ng mga institusyon sa hinaharap.

Binanggit ni Gokhman na ang mga institusyon ay hindi gaanong interesado sa fractional LP funds. Sa halip, gusto nila ng mga vehicles na nagma-manage ng volatility at nagpapahusay ng liquidity — ang mga kondisyon na kailangan para sa malawakang adoption.

“Nagsisimula ito sa retail level… Kailangan ng retail ng mas maraming liquidity, pero sila rin ang nagbibigay ng liquidity sa mga institusyon kapag lumaki na ang retail para talagang magsimulang umunlad ang secondary markets.”

Proxy Bets at $2.7B Solana Supply

Bago ang ETFs, ang mga investors ay naghahabol ng proxies. Inihayag ng MetaPlanet na nakapag-ipon na ito ng mahigit 15,000 BTC. Ang Remix Point ay nakakuha rin ng speculative flows. Nagbabala ang mga regulator sa Hong Kong tungkol sa leverage at counterparty exposure nang mag-launch ang spot ETFs.

Binanggit ni Gokhman na ang lending markets ng Solana ay may hawak nang $2.7 billion sa commitments. Ito ay naglilimita sa supply at nagtutulak pataas ng presyo, na nagpapakita ng demand pero nagpapalaki rin ng systemic risk. Ang mga proxy bets na ito ay nagpapakita na lumalakas ang demand at nagpapaliwanag kung bakit mahalaga ang regulated tokenized vehicles para sa stability.

“Ang mga proxy products ay pwedeng gumamit ng leverage at may mas mataas na counterparty risk. Halimbawa, maraming utang sa Solana ang bumibili ng mas maraming supply — nasa $2.7 billion na ang na-commit. Ito ay nagtataas ng presyo, habang ang mas maraming demand ay nakakatagpo ng limitadong supply. Sa isang ETF, karamihan sa mga tradisyonal na crypto ETFs ay one-to-one—ang pagbili ng share ay nangangahulugang hawak nito ang underlying asset on-chain, katulad ng isang gold ETF.”

Lamang ng APAC sa Tokenization

Ang mga merkado sa APAC ay hindi lang nauuna, kundi mas malalim din ang paggalaw. Sa Token2049 sa Singapore, nakipagkita ang mga executive ng Franklin Templeton sa mga family offices at OCIO clients. Hindi lang simpleng exposure ang hiniling nila, kundi mga structured strategies.

In-expand ng Singapore’s MAS ang Project Guardian at nag-finalize ng framework para sa tokenized funds, na may target na retail access pagsapit ng 2027. Ayon sa ulat ng WEF, ang PE/VC markets ay posibleng umabot sa ~$7T pagsapit ng 2030, kung saan ~10% ay magiging tokenized (~$0.7T).

Ipinapakita ng progreso ng ETF ang demand, pero ang mas malalim na engagement ng mga institusyon sa APAC ay nagsasaad na ang tokenization ang mas malaking pagbabago na nagaganap. Sa Europe, ang focus ay nasa compliance. Sa US, nananatiling hindi tiyak ang sitwasyon.

Binanggit ni Gokhman na habang ang US ay mananatiling pangunahing revenue driver ng Franklin Templeton, ang mga kliyente sa APAC ay nagpapakita ng mas mataas na maturity sa digital assets. Ang pagkakaibang ito ay nagpapakita kung paano dapat balansehin ng global strategies ang scale sa US at innovation sa Asia.

“Mas mataas ang sophistication sa APAC kumpara sa Western regions, lalo na sa family offices at OCIO clients. Hindi lang sila nagsasabing, ‘Gusto ko ng exposure,’ kundi hinihiling nila na i-structure ito sa partikular na paraan, o ipaliwanag sa kanila ang Layer 2 research. Ang APAC ay talagang key driver para sa amin.”

Geopolitics at De-Dollarization: Ano ang Epekto sa Crypto?

Na-dokumento ng BIS ang mabagal na pagbaba ng dollar dominance. Ayon kay Gokhman, ang mga polisiya noong panahon ni Trump ay nagdulot ng pagbaba ng atraksyon ng dollar, na nagpalakas ng demand para sa digital assets.

Sinabi niya na ang backdrop ay geopolitical. Habang nagkakaroon ng alitan ang US kahit sa mga kaalyado, humihina ang demand para sa dollars. Para sa cross-border payments, ang pag-iwas sa SWIFT ay ginagawang halatang alternatibo ang blockchain. Ang dynamic na ito ay nagpapalakas sa digital assets bilang neutral na daan para sa global transactions. Ang de-dollarization ay maaaring magsilbing geopolitical push, na ginagawang mas urgent ang tokenized rails kaysa sa ETF adoption lang.

“Ang administrasyon ni Trump ay talagang nakatulong sa paglikha ng mas maraming demand para sa digital assets dahil ang dollar ay nagiging hindi na kaakit-akit. Ang mga sovereign treasuries ay nagde-de-dollarize. Habang pumapasok ang malalaking players sa DeFi at nagsisimulang bumili sa scale, kanilang i-centralize ang asset class na ito, na dapat magpababa ng volatility. Ang isang asset class na may 30% annualized volatility ay mas madaling i-integrate kaysa sa isa na may 70%.”

Tokens Walang Pahinga

Hindi tulad ng tradisyonal na assets na humihinto tuwing weekend, ang tokenized assets ay gumagana 24/7. Na-capture ito ni Gokhman sa isang linya: “Money never sleeps, but tokens don’t.”

Para sa mga investors, ibig sabihin nito na ang tokenization ay hindi lang magpapalawak ng mga produktong pagpipilian. Babaguhin nito ang takbo ng finance. Kailangan mag-adjust ng mga portfolio sa mundo kung saan hindi natutulog ang mga merkado.

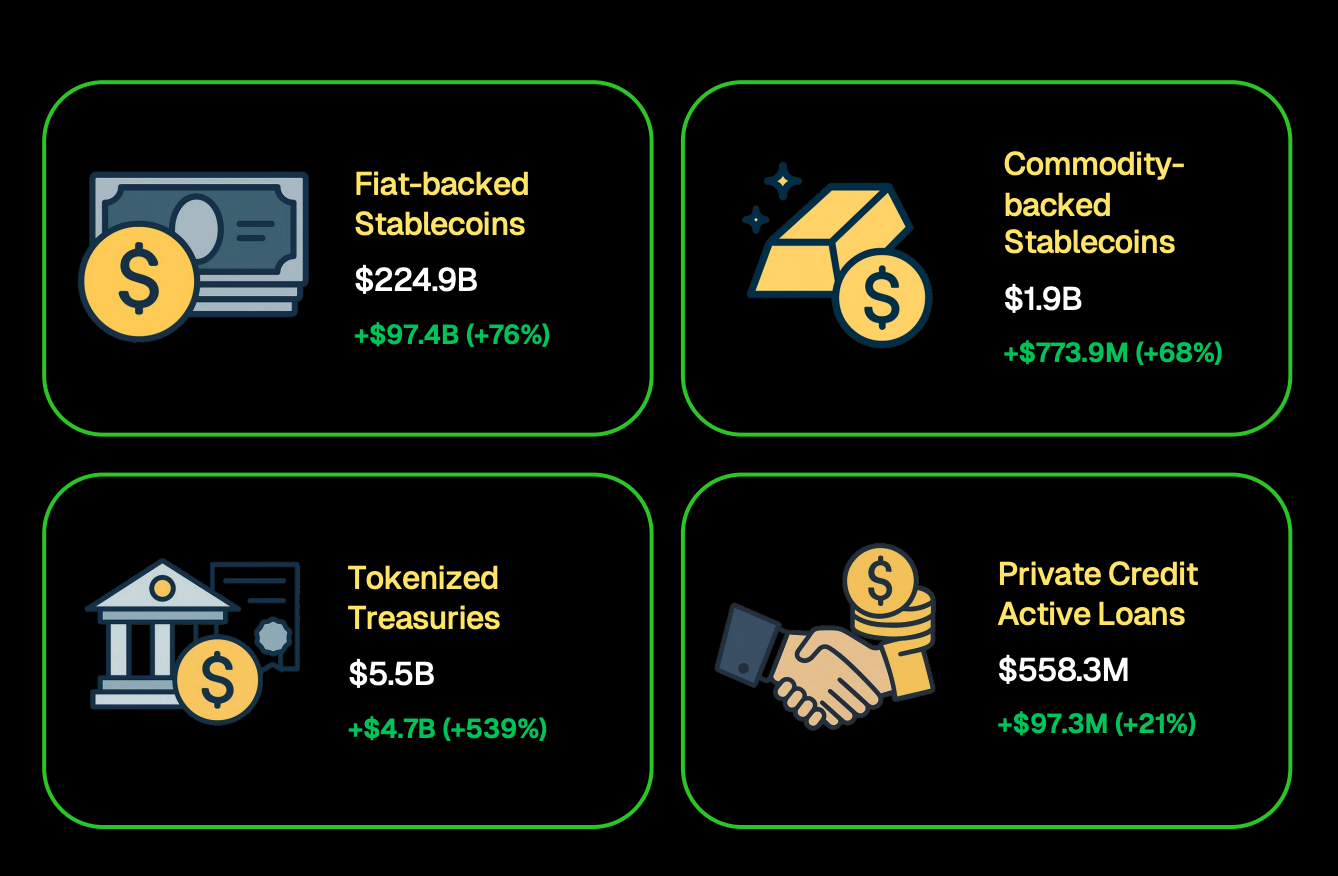

Sa katunayan, natuklasan ng CoinGecko na ang tokenized treasuries ay umabot sa $5.5 billion, habang ang stablecoins ay umabot sa $224.9 billion. Maaaring ipakilala ng ETFs ang mas maraming investors sa crypto exposure, pero ang tokenization ay posibleng baguhin kung paano nagte-trade, nagse-settle, at nag-iimbak ng value ang mga assets.

Ang unang wave ng tokenization ay malamang na hindi agad masakop ang lahat ng assets. Historically, nagsisimula ang mga merkado sa mga instrumentong likido na at may tiwala na ang mga institusyon. Ibig sabihin, ang money market funds, government bonds, at index-tracking ETFs ang malamang na unang ma-tokenize.

Kapag lumakas na ang kumpiyansa, posibleng lumawak ang tokenization sa private credit, real estate, o kahit sa cultural assets — mga area na ayon kay Gokhman ay uniquely na-enable ng blockchain.

“Naniniwala kami na ang kinabukasan ng lahat ng assets ay tokenized. May mga operational risks ang traditional markets. Para maghanda, aktibo kaming gumagawa ng sarili naming on-chain stack, turnkey portfolios na nagko-combine ng digital, public, at private asset classes, at nag-e-explore pa ng mga kategorya tulad ng cultural assets na puwedeng umiral lang sa pamamagitan ng tokenization.”

Mga Bagong Idea at Pakikipag-partner

Higit pa sa ETFs, sinusubukan ng Franklin Templeton ang mga bagong paraan. Nagbigay ng hint si Gokhman na habang limitado pa ang detalye sa partnership nila sa Binance, nag-e-explore din ang kumpanya ng iba pang strategic collaborations para palawakin ang paggamit ng tokenization.

Para sa mga investors, ang mahalagang takeaway ay ang mga asset managers ay pinalalawak ang kanilang mga eksperimento para maghanda sa mas malaking scale, kahit na maraming strategies ang nananatiling lihim. Ang mga partnerships ay hindi lang tungkol sa market share — nagpapakita ito kung paano naghahanda ang mga incumbent para maging mainstream ang tokenized infrastructure.