Kung ang 2023–2024 ay nakita ang tokenized Treasuries bilang “unang yugto,” ang 2025 naman ay nagmamarka ng malinaw na pagbabago, kung saan unti-unting pumapasok ang kapital sa Private Credit at iba pang mas mataas na yield na produkto.

Sa 2025, hindi na lang tungkol sa stablecoins at staking ang on-chain capital. Isang bagong asset class — Real World Assets (RWA) — ang nasa sentro ng atensyon, habang ang mga crypto investor ay naghahanap ng kita mula sa tradisyonal na financial instruments na “naka-wrap” sa token form.

RWA 2025: Ano ang Malaking Plano?

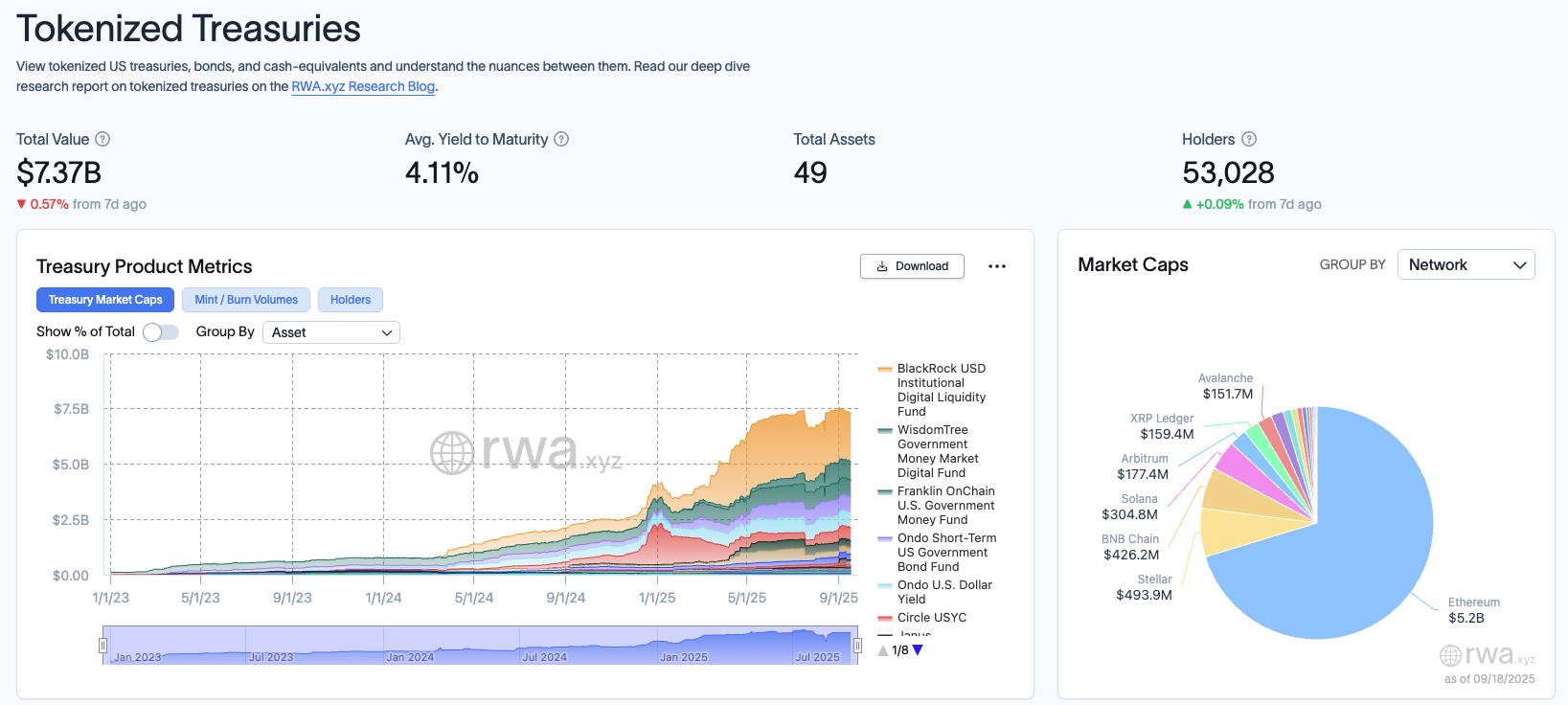

Ayon sa Dune x RWA 2025 report, patuloy na lumalakas ang kabuuang halaga ng tokenized assets, umaabot sa humigit-kumulang USD 30.26 bilyon. Sa mga ito, ang U.S. Treasuries ang pinakamabilis na lumalaki, na may market size na nasa USD 7.3 bilyon, pinangunahan ng mga produkto tulad ng BlackRock (BUIDL) at Franklin (BENJI). Ito ay itinuturing na “market proof” na talagang gumagana ang tokenization.

Kasabay nito, Private Credit ang sumusulpot bilang susunod na mahalagang bahagi, na may kabuuang halaga na nasa USD 15.9 bilyon, mas mataas kaysa sa Treasuries. Ang mga platform tulad ng Maple Finance at Centrifuge ang nangunguna, dinadala ang off-chain credit sa DeFi sa pamamagitan ng permissionless o semi-permissioned pools.

Binibigyang-diin din ng report na ang RWAs ay nagiging mas composable sa DeFi: mula sa paggamit bilang collateral sa Aave (AAVE) hanggang sa pag-integrate sa AMMs o structured vaults. Ginagawa nitong ang RWAs ay hindi lang basta digital replicas kundi aktwal na building blocks para sa DeFi.

“Ang adoption ng RWA ay lumalampas na sa vanity TVL figures na nakatuon sa ilang wallets. Ang tunay na progreso ay nagmumula sa mga aktibong user na humahawak at gumagamit ng assets onchain — ginagawa itong liquid, composable, at bahagi ng DeFi.” — Chris Yin, CEO at Co-Founder, Plume Network, ayon sa report.

Daloy ng Kapital: Mula Safe Hanggang Risky

Ang pinaka-kapansin-pansin na aspeto ng RWA landscape ay ang patuloy na pag-akyat ng kapital sa yield curve. Ang paglalakbay na ito ay may tatlong pangunahing yugto:

Yugto 1: Treasuries. Dito pumupunta ang mga crypto investor sa tokenized Treasuries para sa kanilang kaligtasan, nagbibigay ng “risk-adjusted yield na may institutional credibility” (nasa 4–5%) at stable na liquidity.

Yugto 2: Private Credit. Pagkatapos maging komportable sa Treasury yields, ang kapital ay pumapasok sa private credit pools. Imbes na 4–5% lang na yield, ang segment na ito ay maaaring magbigay ng returns na kasing taas ng 10–16%. Gayunpaman, may mga panganib tulad ng defaults, counterparty concentration, at regulatory exposure.

Yugto 3: Structured Credit at Equities. Ito ang “susunod na hangganan,” na may tokenized funds, repo vaults, at kahit tokenized equities. Bagamat maliit pa sa scale, binubuksan ng mga produktong ito ang pinto para dalhin ang buong tradisyonal na capital market on-chain, ginagawang launchpad ang DeFi para sa lahat ng uri ng yield.

“Nagsimula kami sa Treasuries bilang ligtas na kanlungan. Sumunod ang CLOs, na nag-aalok ng mas mataas na yield na may katanggap-tanggap na risk profile. Sa pakikipag-usap sa mga investor, malinaw ang naririnig namin: hinihingi nila ang mas mataas na yield mula sa real-world asset products, at tumutugon kami doon.” Jürgen Blumberg, COO sa Centrifuge.

Mga Oportunidad at Panganib

Sa kasalukuyang bilis ng pag-unlad, ang DeFi ay nakakakuha ng tunay na source ng yield, lumalampas sa crypto-native assets. Ang RWAs ay nagbibigay-daan sa crypto na direktang kumonekta sa global capital flows habang binubuksan ang daan para sa mga pangunahing financial institutions na sumali on-chain.

May mga panganib din sa merkado, tulad ng hindi lahat ng RWA products ay maaaring i-redeem para sa cash o USDC agad-agad, na nagdudulot ng liquidity risk. Maraming iba’t ibang RWA products din sa merkado, bawat isa ay may sariling legal na istruktura, na nagpapakita ng complexity at potensyal na legal risks, lalo na ang risk ng default.

Sa 2025, ang RWAs ay hindi na magiging side segment — sila na ang magiging bagong backbone ng DeFi yield. Kung ang stablecoins ay minsang nag-unlock ng on-chain liquidity, ang RWAs — lalo na ang Treasuries at Private Credit — ay ngayon nag-u-unlock ng buong tradisyonal na capital market. Ang kwento ng “pag-akyat sa yield curve” ay hindi titigil sa Treasury bills kundi patuloy na lalawak sa structured credit, equities, at higit pa.