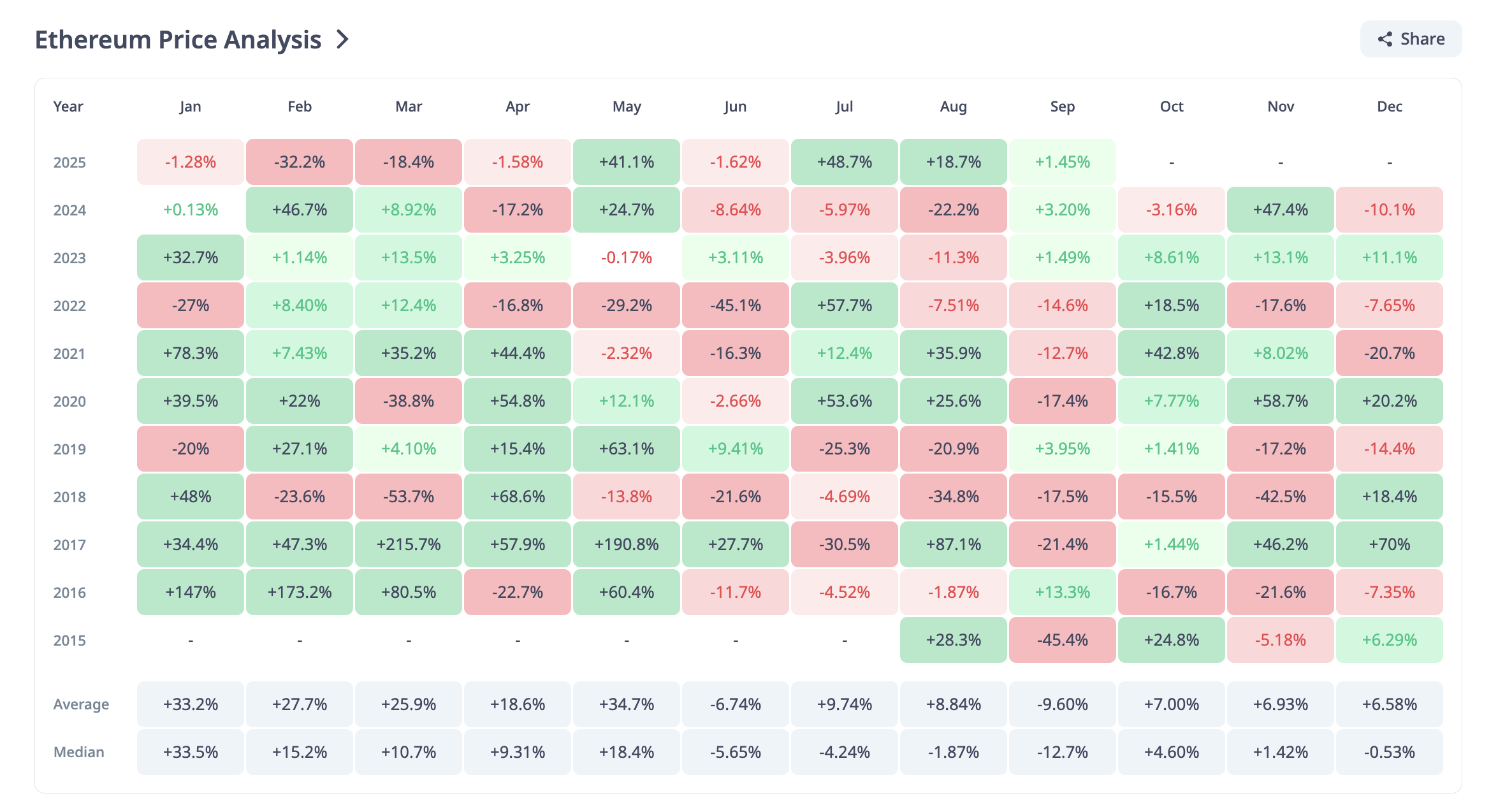

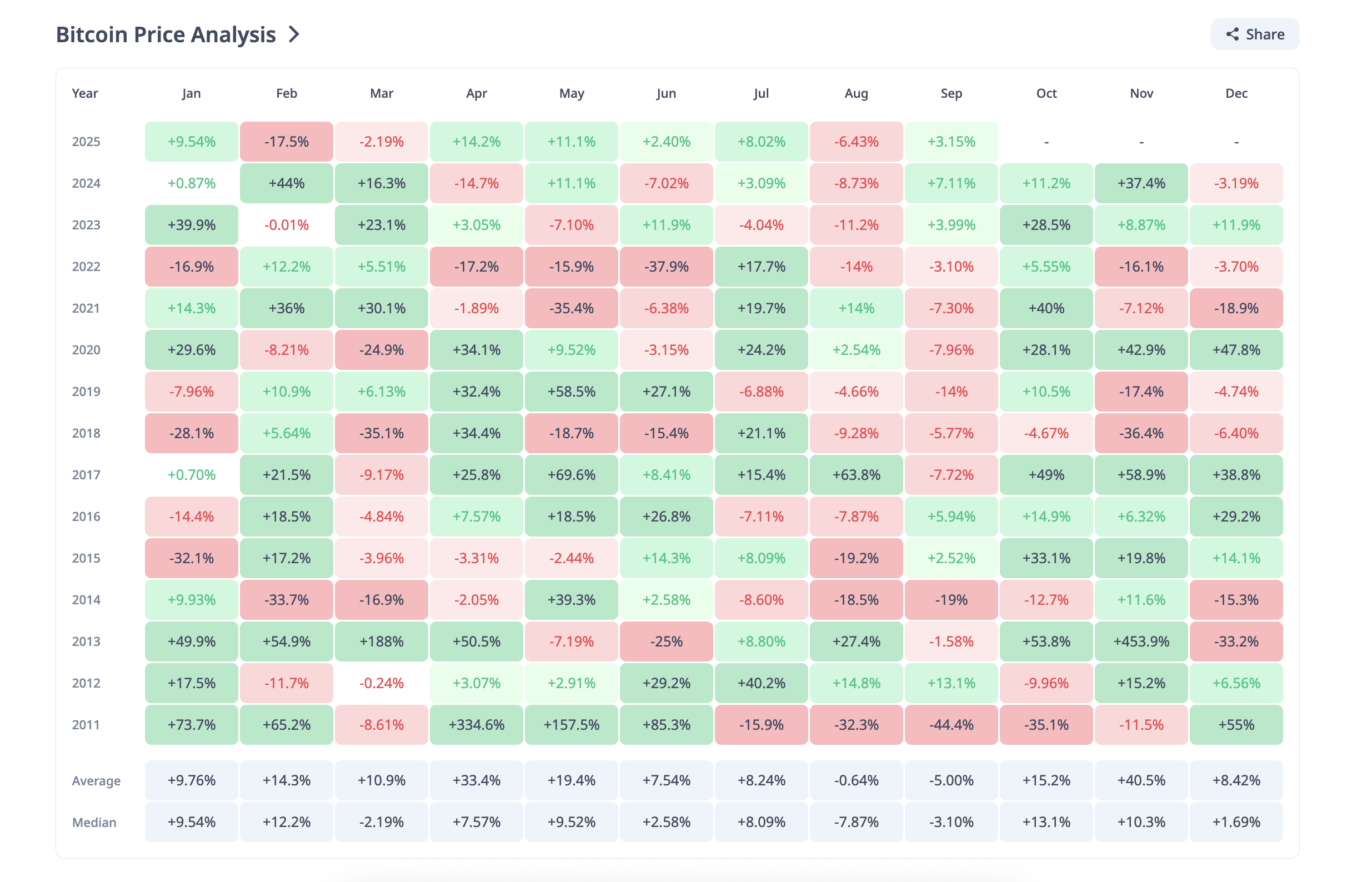

Sa loob ng mahigit isang dekada, ang Setyembre ang pinakamasamang buwan para sa crypto. Ang Bitcoin ay may median na return na –3.1% tuwing Setyembre mula 2013, habang ang Ethereum ay mas mahina pa sa –12.7%. Ang mga makasaysayang pagbagsak — tulad ng –19% na pagbaba ng Bitcoin noong 2014 o –21% na pagbagsak ng Ethereum noong 2017 — ang nagbigay-daan sa pariralang “crypto September blues.”

Noong nakaraang taon, medyo nabago ang pattern. Tumaas ng 7.1% ang Bitcoin at 3.2% ang Ethereum noong Setyembre 2024, dahil sa pag-launch ng ETFs at 50-basis-point na rate cut. Ipinakita nito na ang “sumpa” ay pwedeng mabago ng mga bagong driver. Ngayon sa 2025, kung saan parehong malapit sa all-time highs ang mga asset at maraming structural supports ang nasa laro, ang pangunahing tanong ay kung mababasag na ba ng crypto September na ito ang pattern.

Balik-Tanaw: Bakit Mahina ang September sa Crypto

Nakabatay ang masamang reputasyon ng Setyembre sa tatlong pundasyon: market structure, macro cycles, at sentiment.

Historically, mataas ang exchange reserves, ibig sabihin maraming supply na handang ibenta. Kasabay nito, mababa ang profit supply — hindi sapat ang mga holder na kumikita para maakit ang iba, kaya mas madali ang panic selling.

Madalas na nagdadagdag ng apoy ang macro backdrop. Pagkatapos ng 2021, ang mga aftershock ng COVID at pag-higpit ng liquidity ang nagdulot na ang Setyembre ang buwan kung saan humihinto ang mga rally.

Matindi ang mga drawdowns:

- 2014: Bitcoin –19%

- 2015: Ethereum –45% sa pinakamasamang Setyembre nito.

- 2019: Bitcoin –14%, Ethereum, maliit na 3.95% na gain

- 2022: BTC at ETH bumagsak ng 3.10% at 14.6% ayon sa pagkakabanggit (ang pag-higpit ay sumira sa risk assets)

Bitcoin Price History: Cryptorank

Kahit na malakas ang cycles, may paraan ang crypto September na putulin ang momentum.

Noong Setyembre 1, 2025, ang dominance ng Bitcoin ay 58.45% at Ethereum ay 14%, halos walang pagbabago mula sa unang bahagi ng Setyembre 2024. Magkasama, hawak pa rin nila ang >72% ng crypto, kaya ang kanilang mga galaw ang nagtatakda ng tono para sa crypto September na ito.

Gusto mo pa ng mga token insights na ganito? Mag-sign up para sa Daily Crypto Newsletter ni Editor Harsh Notariya dito.

Bakit Iba ang Dating ng September 2025

Ngayong taon, nagbago ang setup. Mas kaunti ang supply sa exchanges, ang ETFs ay structural buyers, nasa record highs ang stablecoin reserves, at ang derivatives positioning ay pwedeng mag-fuel ng short squeezes.

Bumababa ang Exchange Reserves

Mas kaunti na ang supply sa exchanges kumpara noong nakaraang taon:

- Bitcoin: bumaba mula sa humigit-kumulang 3.0 million BTC (Setyembre 4, 2024) sa 2.4 million BTC ngayon.

- Ethereum: bumaba mula sa 19.3 million ETH sa 17.3 million ETH.

Hindi tulad ng mga nakaraang Setyembre, mas kaunti na ang coin na nakatambak sa exchanges na handang ibenta.

At hulaan mo, mukhang nagsimula na ang September accumulation na pinangungunahan ng mga whales:

ETFs: Malakas na Puwersa sa Market

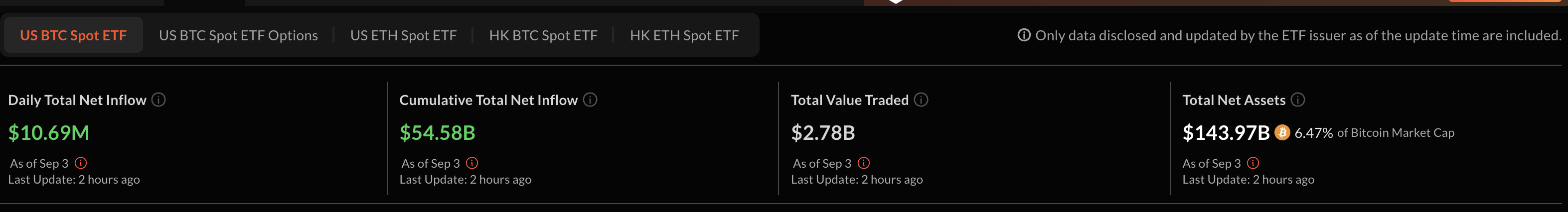

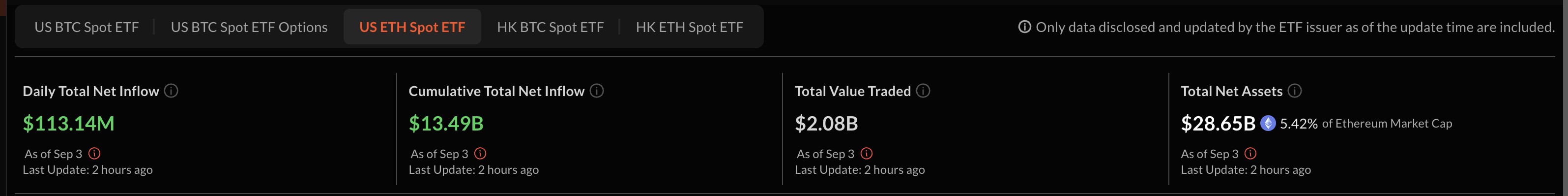

Ngayon, ang spot ETFs ang nag-a-anchor ng demand:

- Bitcoin ETFs: lifetime inflows $54.58 billion, at nasa +$332.76 million na ngayong Setyembre.

- Ethereum ETFs: lifetime inflows $13.49 billion.

Ang ETFs ay parang shock absorber sa selling pressure, na wala sa mga naunang cycle, lalo na sa ganitong level. Ngayong September, mukhang maingat ang galaw ng mga tao, at mukhang nakatali ito sa paparating na desisyon ng Fed.

Stablecoin Reserves: Ready na Para sa Biglang Galaw

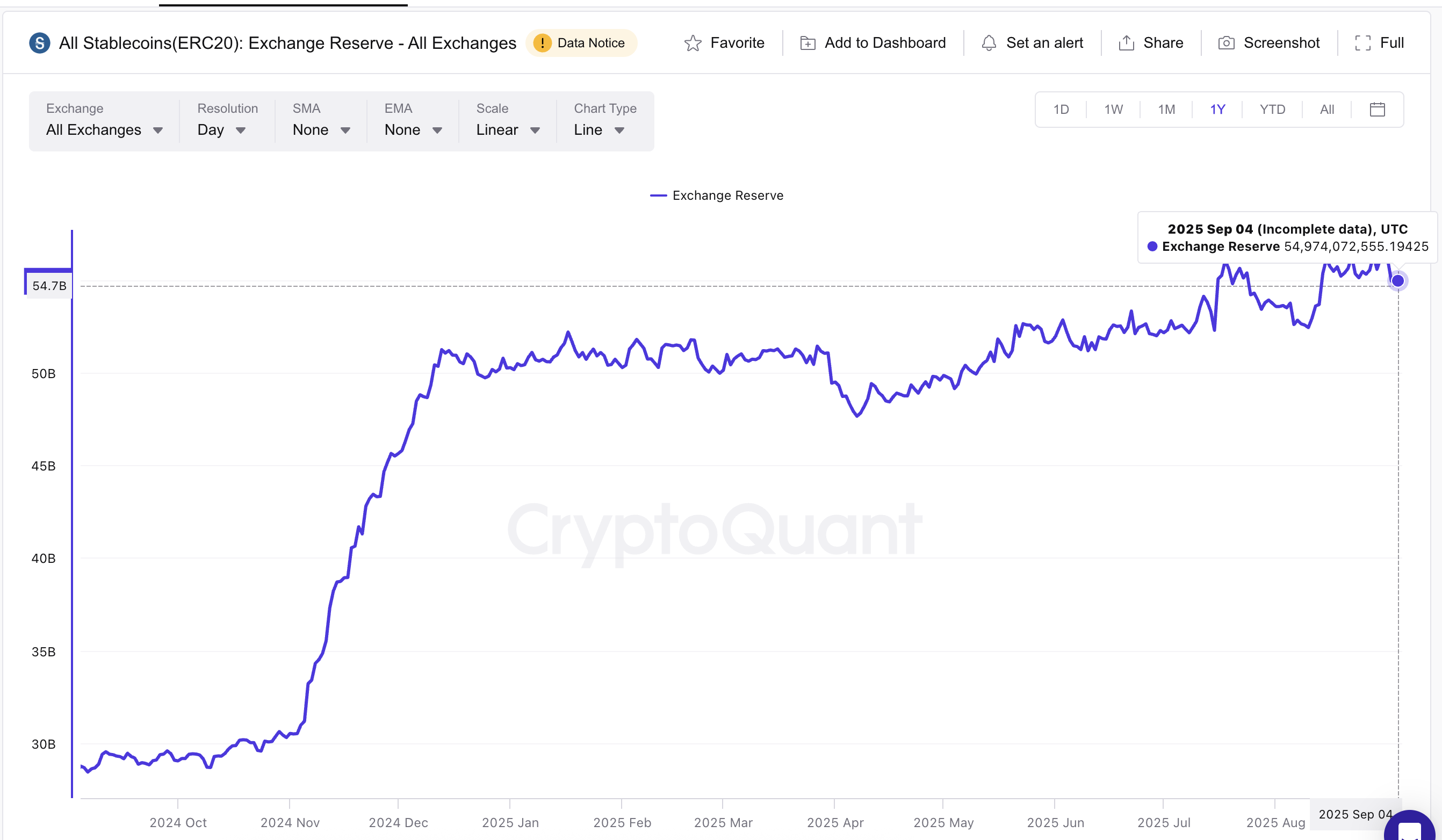

Halos dumoble na ang stablecoin balances — ito ang dry powder para sa re-entry:

- September 4, 2024: $28.4 billion.

- September 4, 2025: $54.9 billion.

Ibig sabihin nito, may capital na agad on-chain kung sakaling bumaba ang presyo, hindi tulad ng mga nakaraang crypto Septembers.

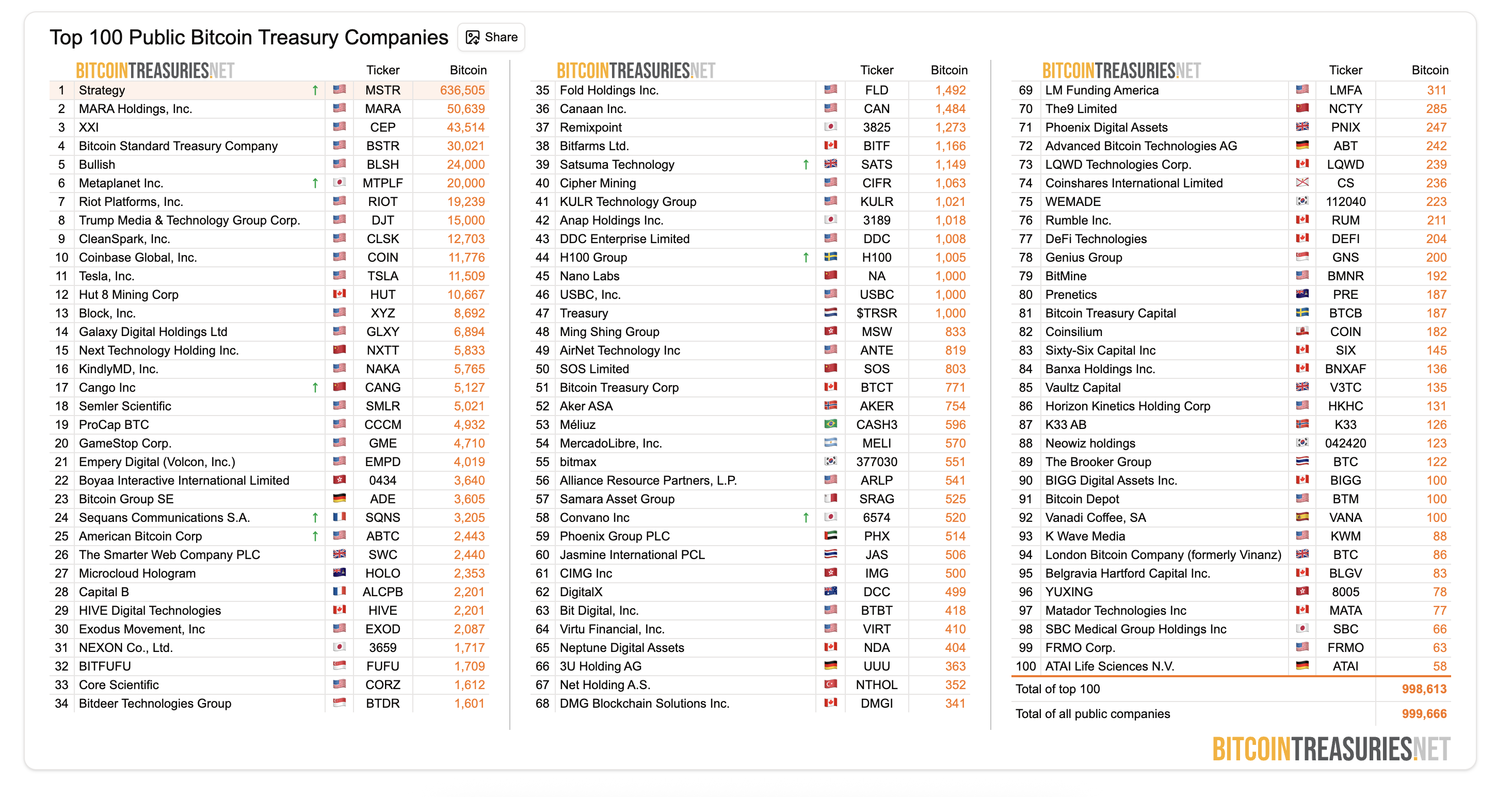

Bumibili ang Mga Institusyon

Patuloy na nag-aaccumulate ang mga public companies at treasuries. Ang top 100 public Bitcoin treasury companies, kasama ang MicroStrategy, ay may hawak na 998,613 BTC. Sa Ethereum naman, nag-disclose ang Sharplink Gaming ng 837,230 ETH holdings noong August 31. At may iba pang malalaking pangalan tulad ng Bitmine na patuloy na kumukuha ng ETH supply.

Ang mga players na ito ay pumapasok kapag may dips, na nagiging buffer na wala sa mga naunang cycle, para sa BTC at ETH. Laging may institutional following ang Bitcoin, pero sa cycle na ito, pati ETH ay bumibilis na rin.

May Mga September-Specific na Panganib Pa Ba?

Kahit na mas matibay na ang mga structure, may mga risk pa rin sa September, pero hindi na kasing tindi ng dati.

Matinding Kita sa Supply

- Bitcoin in profit: mula 73.8% noong Sept 2024 hanggang 90.1% ngayon.

- Ethereum in profit: mula 69.9% hanggang 95.9%.

Maraming holders ang pwedeng mag-lock in ng gains. Sa mga mahihinang buwan, lalo na’t negative na ang bias ng September, mas madali para sa mga trader na mag-profit booking.

Pero may pag-asa pa rin. Mas mabilis nang ma-absorb ng ETFs at treasuries ang outflows kumpara sa mga nakaraang cycle.

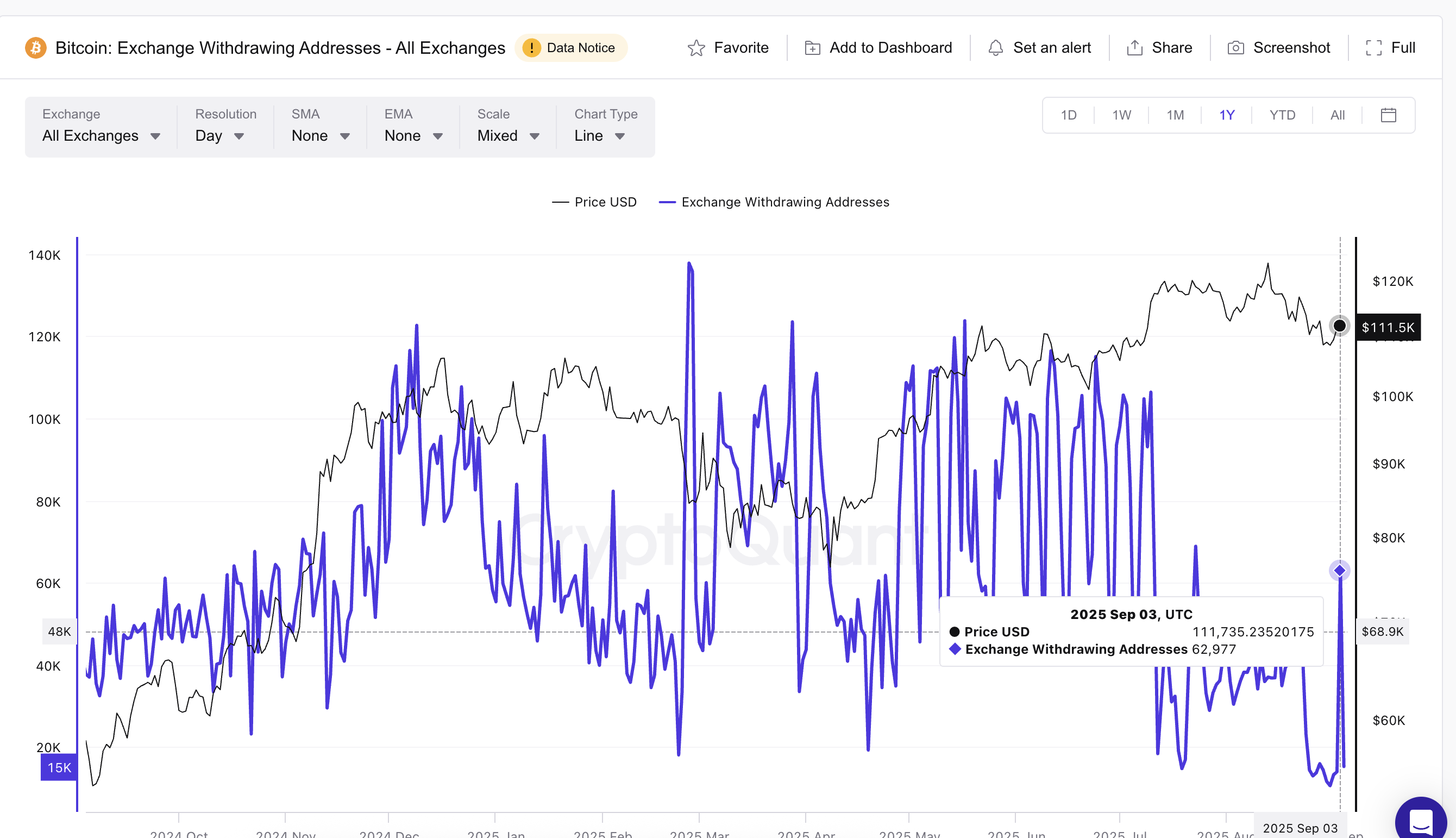

Kahinaan sa Bitcoin Withdrawal Addresses

Bumaba ang Bitcoin withdrawal addresses mula 37,745 (September 4, 2024) hanggang 15,241 ngayon. Ibig sabihin nito, mas mahina ang conviction sa self-custody. Pero ang pagtaas sa 62,977 noong September 3 ay nagpapakita na may mga buyers pa rin na pumapasok kapag may dips.

Mas kaunting unique withdrawers ay karaniwang nangangahulugang mas kaunting galaw papunta sa self-custody at posibleng mas mahina ang spot accumulation. Pwedeng magbago ang medyo negative na narrative na ito kung mag-cut ng rates, dahil kilala ang BTC accumulation (lalo na ng ETFs) na bumibilis kapag may liquidity.

Kahit na mababa ang exchange reserves, hindi ito kasing damaging kumpara sa mga nakaraang crypto Septembers. Parang silver lining ito kahit may concerns sa withdrawal addresses.

Macro Crosswinds: Mga Pagbabago sa Ekonomiya

Ang U.S. 10-year Treasury yield na nasa 4.22% ay nagpapakita ng mas mataas na borrowing costs at mas malakas na preference para sa mas ligtas na returns. Kapag mataas ang yields, madalas na lumilipat ang kapital mula sa risk assets tulad ng Bitcoin, na nagiging sanhi ng masikip na liquidity at humihina ang bullish momentum.

Sa isang exclusive na usapan ng Bitfinex analysts sa BeInCrypto, binigyang-diin nila ang macro jitters bilang dahilan para sa posibleng correction:

“Nahihirapan ang mga major cryptocurrency assets ngayong linggo dahil sa macro jitters at post-PPI sell-off na bumigat sa price action. Ang pullback na ito ay naaayon sa aming thesis na sa mga buwan ng tag-init, ang BTC ay malamang na prone sa retracements at range trading. Ang BTC ay bumaba na ng higit sa 13 porsyento mula sa kamakailang all-time highs, at habang trading ito sa ibaba ng January peak, hindi ito magandang signal. Pero naniniwala kami na malapit na sa bottom ng downturn na ito ang market habang papasok tayo ng September,” sabi nila noong September 2, 2025.

Ang Gold sa pinakamataas na level nito ay nagpapakita ng preference para sa mas ligtas na havens.

Inaasahan na magbababa ng rates ang Fed ngayong buwan, na naging tailwind noong September 2024 para manatiling green. Kapansin-pansin na noong huling nagbaba ng rates ang Fed noong September (2024), nakakita ang Bitcoin ng mataas na ETF inflows. Baka ito ay maging optimistic sign para sa market, tulad ng nabanggit sa usapan kanina.

Ito Na Ba ang September na Babasag sa Sumpa?

Sa loob ng mahigit isang dekada, ang crypto September ay naging synonymous sa drawdowns, panic, at ang pinakamasamang buwan para sa crypto narrative. Pero ngayong 2025, mas malakas ang toolkit: mas manipis na exchange reserves, ETF demand na lampas $68 billion, doble ang stablecoin firepower, at mga institusyon na aktibong bumibili ng dips.

May mga analyst pa rin na nagpe-predict ng risks:

Oo, may mga risks pa rin — mataas na profit supply, mahina ang Bitcoin withdrawals, mataas na yields. Pero kumpara sa mga naunang cycles, mas malakas ang mitigation. Kung magpapatuloy ang momentum, baka ito na ang crypto September na babasag sa pattern.

At kung maabot ang bagong all-time highs ngayong buwan, na posible pa rin dahil parehong BTC at ETH ay nasa paligid ng highs, magiging historic ang irony. Ang September, na dating pinakamasamang buwan para sa crypto, ay magiging buwan kung saan nagsimula ang bagong cycle.